不知不觉,夜读的“大佬系列”已经更新了5期。这个系列的初衷不是制造距离感,相反,当你读完会发现,其实自己距离这些交易大牛的起点曾是如此地接近。他们从事交易前可能来自各行各业,起始资金也很小,但偏偏到最后,他们成为了“领跑者”,将市场绝大多数人甩在后面。

“站在巨人的肩膀上”,除了“天赋”和“热爱”因人而异,这些交易高手身上,确实有一些共有的具体策略或投资哲学。

01 顶尖交易高手的N条“铁律”

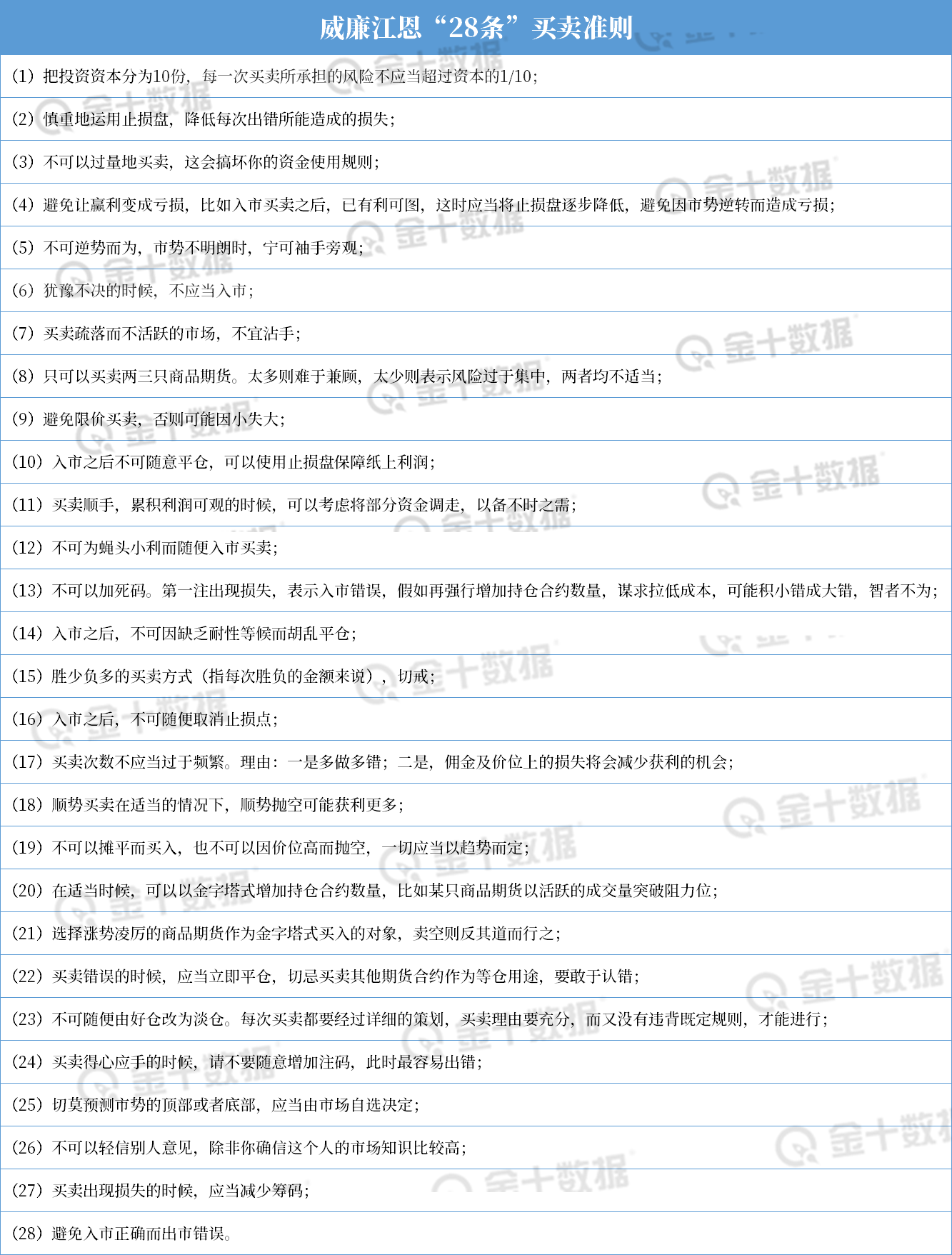

威廉·江恩有28条操作买卖守则:

20世纪初期叱咤华尔街的伟大投资家伯纳德巴鲁克也有6条交易准则:

1.不在底部买入,在顶部卖出;

2.迅速接受损失、处理损失;

3.仅持有几只可以持续关注的证券;

4.定期评估所有投资;

5.永远不将所有资金投资出去;

6.坚守自己最熟悉的领域。

日本著名的股票大师是川银藏则践行了“投资五原则”:

1、选股票不要靠人推荐,要自己下功夫研究后选择;

2、自己要能预测一两年后的经济变化;

3、每只股票都有其适当价位,股价超越其应有水准,切忌追高;

4、股价最后还是得由其业绩决定,作手硬做的股票千万碰不得;

5、任何时候都可能发生难以预料的事件,因此必须记住,投资股票永远有风险。

当然,关于这些其实在搜索引擎上也不难找到,看似已有现成的“解题步骤”,但是对于我们来说,照搬这些策略有用吗?显然是毫无作用的。

纪律当然很重要,但照搬交易高手的一套,起码让你错过了3个重要环节:

1.根据自己对市场的独特洞见和认知、通过对自己的每笔交易进行详细分析,稳定输出交易逻辑。

2.通过严格的自我约束,或所谓的“自律”,持续执行规则。

3.用自己的做单成绩不断验证这些原则的准确性,从而不断完善自己的交易规则。

02 解剖“自律”

当然,很多交易者也会订立自己的一套交易纪律,这通常包括投资品种选择策略、判断趋势和多空的策略、进出场点选择的策略、资金管理策略、止盈和止损的设置策略等。

他们明白需要构建完整的交易逻辑,因为在不确定的走势中,如果使用了随心所欲式方法,永远得不到稳定。换句话说,纪律可以保持你的一致性,即使是错误了,如果稳定地错,你也更好改进方法。

然而,当执行起来,你会发现并不简单。

首先你要学会“忍”。

例如,你的交易规则要求自己不碰不熟悉的品种,且规定了入场位置。但面对一个近期热度高、似乎潜力无限但从未交易过的品种,入手还是不入手?保罗·都德·琼斯的交易原则就坚信一点,假如无法对市场行情做出判断,那就耐心等待,千万不要贸然进场交易。

其次,要足够“狠”。

对自己狠一点,市场才不会对你下狠手。你要对自己的交易规则有足够信心,即使在面对连续止损的压力下,也坚定不移地执行交易纪律。另外,交易纪律可能还要求你只赚系统内的盈利,一旦达标就马上撤场。

擅长“以小博大”的交易大神赖瑞·海特就要求自己的员工必须要根据系统的指示进行交易,规定每笔交易所承担的风险绝不能超过自己所有总资金的1%。任何人都不得违反交易系统发出的指令,擅自做主进行交易。正是有了这铁的纪律的保证,公司的交易才从来没有失败过。

耐心和毅力这两点之于交易纪律执行的重要性,相信无异议,但很多人会发现,即使做到这两点,在很多情况下“遵守纪律”在实际操作中存在相当大的弹性和盲点。比如,“亏损2%直接止损,单次开仓资金使用率10%,回撤没有超过20%之前,不做任何处理”的规则,机械且冰冷,而现实中碰到的情况可能复杂得多。

就说拿交通信号灯来说,“红灯停绿灯行”,这人人都知道。但现实中可能会碰到其他尴尬情况:

1.黄灯怎么办?走还是不走?

2.绿灯,走一半灯变了,怎么办?

3.深夜时候没有车通过,红灯,你还干等吗?

4.信号灯坏了,或者没有信号灯,怎么办?

5.红灯,老板/同事/客户/女友都走,走不走?

6.绿灯,有车抢行闯红灯,是正面钢,还是让一让?

在市场上,我们碰到的情况更是无法预测的。大佬们是怎么处理这些突发情况的呢?

03 当市场和自己交易纪律相悖时,怎么办?

10年账户剧增2500倍的外汇大师迈克尔·马科斯,他的其中一条获利准则是:当市场行情不合乎常理时,立刻出场。

最为经典的例子是20世纪70年代末期的黄豆期货市场,黄豆行情由于供应短缺而一片看好,当时马科斯接到一个来自商品公司同事的电话,对方称根据政府新公布的报告,黄豆的出口情况非常优异,他预期黄豆市场在未来3天会连续涨停。

第二天黄豆市场在开盘后不久果然便告涨停。然而出乎所有人意料,到了盘中,黄豆行情却开始下跌。马科斯当时才买入不久,尽管普遍认为这只是回调,但马科斯还是将所有黄豆期货抛出,因为当机立断由此逃过了一劫。他在后来的采访表示:

“在那段日子里,每当市况连续几天涨停板,就会出现各种奇怪的状况。因此,我在连续第三天涨停板的时候,就会非常小心,而几乎总是在第四天涨停板的时候出场。如果我有幸能挺过连续四天涨停,我一定会在第五天涨停板的时候出场。”

另外一名交易高手马蒂·舒华兹,和马科斯是同时期叱咤市场的人物,当时他在10 次全美投资大赛中的四个月期交易竞赛项目,获得过9 次冠军。在这9 次夺得冠军的比赛中,他的平均投资报酬率高达210%。

然而,在“黑色星期一”中,他也难逃一劫。当时股市暴跌已让他大量失血,在亏损了31.5万美元之后,他决定立马止损。正是此举,让他避免亏到倾家荡产。后来他表示,他的作战手法是海军陆战队一手训练出来的。

在参军的时候,他学会了一点:在遇到攻击时绝对不能站着不动,要么前进,要么就后退。即便是撤退,也不失是一种有效的防卫策略。这样的原则也适用于市场交易。我们必须保存实力,才可能卷土重来。

这样的明哲保身,让舒华兹在“黑色星期一”之后快速翻身,收获颇丰。

前文提到的保罗·都德·琼斯也堪称自律高手,但他也直言,自己仍在不断地研究市场情势,当发现新的交易法则时,就用它代替原来的交易法则:

“有时遇到的压力达到极限,我就干脆完全脱离市场,直到能够遵循交易法则时再进场,打破既有的交易法则并不是什么可耻的事。”

04 自律之外,你还需要做的

当然,看到这里,可能很多人会疑惑,既要毅力和耐心遵守交易纪律,同时也允许适当打破规则,这不是自相矛盾吗?

上述三位大佬,在市场急剧转向之际,能够果断作出离场的决定,这样的“迷之自信”,是基于其对不断变化的市场的充分认识,立足于对行情的深入洞见。这必然是经过大量的实战,并且经历过长时间“忍”和“狠”,对自己原先的交易纪律有一个充分的认知,才能作出正确的调整。

这区别于那些一开始就拒绝遵守交易纪律的人,或中途随性违反交易纪律的人,因为他们根本无法稳定执行指令,做不到“一致性”,因此也永远找不到自己的错误。

更何况,市场在创新,交易准则也相应调整。人人都知道的、流传多年的交易纪律——轻仓、顺势、止损,如果无脑执行就有效,就不会出现“二八理论”等残酷定律了。这也是开头所说的,照搬大佬的策略根本没用。

交易纪律确实需要坚定执行,但在严于律己之外,你还需要继续不断审视市场的变化,适时作出改变。

请先 !