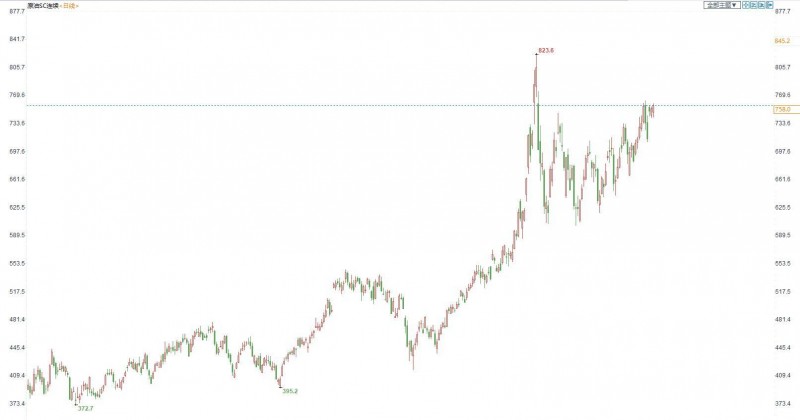

周三(6月8日)上海原油价格收盘上涨10.2元,涨幅1.36%。主力合约2207终盘收于758.0元/桶,涨10.2元/桶。油价收盘上涨,主要因原油市场供需依然趋紧。美国的飓风季来袭导致供给趋紧,此外夏日旅行旺季支持需求前景。

期货合约和成交情况一览

交易综述与交易策略

(INE原油日线图)

交易逻辑:中美原油需求增加,俄乌冲突博弈等因素支持油价。全球央行升息,经济增长下滑等因素限制油价走高。由于供需依然趋紧,油价中长期走势依然看好。技术面来看,油价当前价格仍然运行在长期均线上方,主要技术指标都偏向多头。投资者以逢低吸纳为主。

阻力位:INE原油775.0,美油116.2

支撑位:INE原油730.0,美油109.5

中国及海外消息

美国或面临新一轮原油价格疯涨

自夏季开启以来,美国的旅游业逐渐复苏,消费者对天然气和柴油的需求大增,这也导致美国能源供应出现了一定的短缺。

此外,美国飓风季即将开始,根据过去的经验,墨西哥湾沿岸将面临较大风险。而对于提供美国近半炼油能力的墨西哥湾来说,飓风还可能进一步加剧美国燃料供应的短缺,引发新一轮的价格疯涨。

摩根大通分析师指出,如果恶劣天气迫使得克萨斯州和路易斯安那州的大部分炼油产能像往常一样关闭,美国国内将面临某些燃料供应不上的窘境。

标准普尔全球副总裁兼美洲炼油主管Debnil Chowdhury也表示,如果今年飓风袭击墨西哥湾沿岸并影响炼油能力,美国很有可能会出现燃料短缺,这将导致价格持续上涨。

分析称,基于当前原油市场整体库存仍然是低位,且在消费旺季到来之际,欧美油品市场库存紧张局面难以缓解,这也让油价的强势格局难以出现大的转变。

EIA:预计2022年WTI原油价格为102.47美元/桶

媒体6月8日报道,EIA短期能源展望报告称,预计2022年WTI原油价格为102.47美元/桶(之前预计为98.20美元/桶),预计2023年为93.24美元/桶(之前预计为93.24美元/桶);预计2022年布伦特原油价格为107.37美元/桶(之前预计为103.35美元/桶),预计2023年为97.24美元/桶(之前预计为97.24美元/桶);预计2022年汽油价格为4.07美元/加仑,之前预计为3.82美元/加仑。

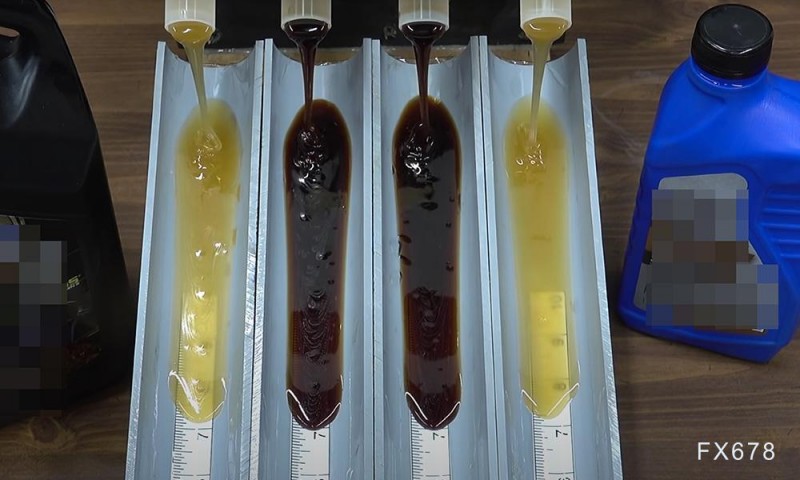

全球炼油商高价“哄抢”尼日利亚Egina原油

据交易员透露,有买家正以比布伦特原油溢价13美元/桶的价格报价富含柴油的尼日利亚Egina原油,相比之下,此前的交易价格约为溢价10美元/桶。这或许凸显了全球炼油商对原油供应的竞争正在加剧。

交易员表示,这种原油之所以受欢迎,是因为其中间馏分油的产量高于其竞争油品Forcados和Bonga等尼日利亚其他品级原油。据道达尔介绍,该原油的低硫燃油产量超过40%,该公司表示,其石脑油和煤油性质对亚洲的炼油商也很有吸引力。目前,富含馏分油的原油受到了亚洲和欧洲西北欧炼油厂的欢迎,因为柴油利润率已经达到至少自2011年彭博社开始汇编数据以来的最高水平。

据专门从事西非原油的交易员表示,可以肯定的是,最终价格可能低于报价水平,尤其是如果货物运往运费较低的欧洲,并且这一原油还将面临来自北非和美国的低硫原油竞争。另外,近日有交易商和分析师表示,柴油利润率可能最早在下个月开始下降,因炼油厂提高产量,而即将到来的季风季节可能会抑制需求。

世界最大致密砾岩油田——玛湖油田累计原油产量超千万吨

日前,中国石油发布消息,世界最大致密砾岩油田——玛湖油田累计原油产量突破千万吨大关,展现出巨大的开发前景。

玛湖油田位于新疆准噶尔盆地西北部,探区面积7300平方公里,储量规模10亿吨级,是全国罕见的石油富集区带,是世界最大砾岩油田。2017年底发现以来,截至目前,原油日产达到8200吨,累计原油产量超千万吨。

为全面保障石油勘探开采和开采需求,当地供电公司投资1.85亿元于今年开工建设通古特220千伏输变电工程。中国石油新疆油田公司预计,今年玛湖油田产量将达到310万吨,2025年将实现年产500万吨目标。

机构和分析师观点

国泰君安期货:原油震荡整理

内外盘油价维持高位震荡市。昨夜油价一度跟随美股反弹,但此后公布的API原油库存数据及汽油库存数据均超预期累库,抑制了油价的涨幅。随着北半球夏季用油高峰的来临以及俄罗斯、伊朗原油短期回归的无望,供应紧缺格局延续下原油均价本周或继续维持在高位。此外,短期市场对于美、欧通胀走势依旧保持观望态度,通胀预期依旧偏强。从海外经济体服务业PMI来看,下行拐点趋势依旧不顺畅,或意味着当前终端对油品的需求依旧旺盛,并支撑油价短期继续走强。如果通胀依旧高企,成品油裂解大概率保持在高位,油价中期趋势看依旧易涨难跌,通胀拐点依旧是最大的不确定性。在亚太市场方面,昨日商务部下发450万吨成品油临时出口配额,但基本符合市场预期,对亚太成品油裂解边际影响较小。此外,仍需警惕俄罗斯对欧原油供应削减的同时对亚太供应的大幅增加以及由此对SC造成的额外利空,近期国内到港ESPO量依旧较大

大越期货:上海原油短线735-760区间操作,长线多单持有

节后成品油市场依然强势,尽管有消息称美国已放松对委内瑞拉的制裁以抑制高涨的通胀,且部分产油国也将上马产能,但在欧盟制裁俄油的背景下难以改变供应端紧张局面,原油维持高位震荡,高油价对需求的抑制暂未有明显显现,多头等待回落后入场有更好的安全边界,短线735-760区间操作,长线多单持有。

南华期货:油价波动区间整体上移,建议以观望为主

供给端忧虑叠加需求上升,油价延续上行。从消息面来看,一是,昨日API原油库存数据公布,超预期增长184万桶,汽油增长182万桶。二是,美国表示,伊朗对解除制裁的要求阻碍了恢复2015年核协议的进展,伊朗原油短期仍难回归市场。三是,意大利石油公司Eni SpA和西班牙的Repsol SA最早可能在下个月开始将委内瑞拉石油运往欧洲,以弥补俄罗斯原油的不足,恢复两年因前美国介入而对对委内瑞拉实施制裁时停止的石油抵债互换。当前油价运行的主逻辑是欧盟对俄原油市场制裁下的供应紧张叠加经济回暖,国内疫情后的复工复产以及美国汽油进入消费旺季对需求的提振,油价波动区间整体上移,建议以观望为主。

高盛:三季度布油140美元

高盛挥舞看多大旗,将第三季度布伦特油价预测上调至140美元。高盛在6月6日的报告中提及,目前石油的结构性赤字仍未得到解决。截止4月,原油市场的表现甚至比高盛预期的更加趋紧。

高盛认为油价需要进一步上涨,以此让不可持续的低水平全球石油库存恢复正常。此外,中国需求复苏以及俄罗斯产量进一步下降的预期正在终结市场过剩。

高盛表示,布伦特原油价格在2022年下半年至2023年上半年期间需要平均达到每桶135美元,才能使库存在明年年末前最终实现正常化,这比之前的预测高出10美元/桶。

高盛还预计,第三季度布伦特原油价格为140美元/桶,先前预测为125美元;第四季度预计为130美元,之前预期为125美元;2023年第一季度预计为130美元,之前预期为115美元。

上海中期期货:原油主力合约震荡上行

隔夜原油主力合约期价震荡上行。沙特上调对亚洲和欧洲供应的原油官方销售价。其中对亚洲供应的7月轻质原油每桶比迪拜原油现货和阿曼原油期货均价高6.50美元,中质和重质原油官方销售价较基准原油差价上调1.80美元。对西北欧供应的轻质原油每桶比布伦特原油现货评估价高4.30美元,对地中海供应的轻质原油每桶比布伦特原油现货评估价高3.90美元。

对西北欧供应的中质和重质原油每桶分别上调了1.40美元和1.50美元,对地中海供应的中质和重质原油每桶分别上调了1.20美元和0.20美元。OPEC+同意在7月、8月增产64.9万桶/日,但增产幅度仅相当于全球需求的0.4%。市场认为OPEC增产计划不会立即改善全球供应紧张局面,且在疫情防控措施放松背景下,原油需求将增加。

基本面方面,EIA数据显示,截止5月27日当周,美国除却战略储备的商业原油库存下降506.8万桶至4.147亿桶,降幅1.2%。俄克拉荷马州库欣原油库存为2500万桶,较前一周增加20万桶。供应方面,截止5月27日当周,美国原油产量为1190万桶/日,与上周持平。OPEC六月维持增产43.2万桶/日。

需求方面,IEA认为随着俄罗斯入侵乌克兰以及西方对俄罗斯的严厉制裁对经济形成冲击,将2022年全球石油需求增速预测进行了大幅下调95万桶/日。OPEC将2022年全球石油消费需求预测值下调30万桶/日至340万桶/日。EIA将2022年全球原油需求增速预期上调6万桶/日至228万桶/日。密切关注俄乌局势和伊朗核协议谈判的进展。

中粮期货:原油支撑明显 短线做多为主

原油的支撑是很明显的,600元一桶是重要的市场心理关口。前期受俄乌战争对国际原油供给的影响,使得价格一路上涨至805元一桶,在俄乌战争前景没有十分明朗的前提下,价格想要再次回到600元以下,是得不到市场认可的。因此,如果价格后市测试600元附近的支撑区,是非常合适的买入机会。

原油价格在600-700之间持续震荡较长时间,呈现出逐步收敛的态势。随后连续的震荡上涨将价格推高到历史高点772附近,投资者的获利了结使得价格连续两日出现明显回落,在没有跌破667之前,还不能确定是结构性转势。近两日价格维持在左侧高点附近盘整,表明走势有延续上涨的可能后市观察价格能否走出局部新高。操作上顺小周期上涨走势,选择短线做多机会为主。走出震荡的趋势,不会轻易改变,要顺势而为。

请先 !