应日本国首相安倍晋三邀请,中国国家主席在今日(27日)启程,赴日本大阪出席G20峰会。

根据G20大阪峰会官网发布的信息,此次会议将聚焦八大主题,分别是“世界经济、贸易与投资、创新、环境能源、就业、女性权利、可持续发展以及健康”。

金融市场较为关注的是:“贸易保护主义抬头背景下,此次G20峰会多国元首的见面能否缓释部分风险?”。

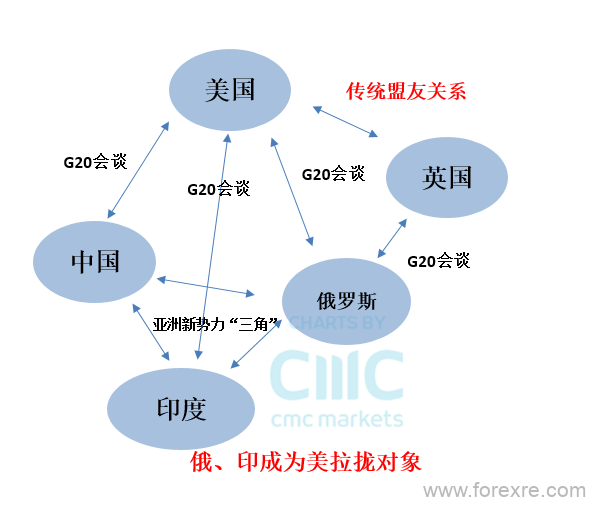

如图所示,中美、美俄、英俄、美印等国元首的见面会谈,是此次大会国与国关系的焦点,俄、印显然成为美拉拢对象。

目前代理英国首相的前保守党党魁特雷莎.梅(TheresaMay),考虑在G20会议间隙与普京会晤,以期在继任者就任前缓和两国关系;

特朗普6月19日接受采访时表示将在G20峰会期间与普京会晤。近半年美俄关系跌入冰点,美俄之间关系亟待重启,此前俄罗斯在中美贸易冲突时期的外交立场已经引发一些研究国际关系的学者的质疑和抨击。

美印方面,印度总理莫迪将单方会晤特朗普,从美国推动印太战略上来讲,美国仍然把印度当作印太战略的关键一环,印度也希望从这种战略关系中最大程度地获取利益。

同时印度总理莫迪提议在会议期间举行中俄印三方会谈,但目前尚未看到中俄关于此倡议的官方回应消息。

印度外交斡旋更像是在超级大国博弈之间寻找“印度的利益”。

大会最大看点当是,中美两国元首会晤,能否在G20元首级别会议中达成新的协议取得突破,是市场关注焦点。

基于G20大国间的会晤以及先前公开消息面上的信息披露,我们假设可能会出现以下几种情况。

A、中美G20达成协议,皆大欢喜

当然,这种可能性目前看是最低的,我们认为是‘微乎其微’的。

主要原因:

1、中美元首6月18日刚通电话,就能达成,似乎难以合乎情理;且伊朗、朝鲜周边局势目前依旧复杂,似乎也没有透露出G20马上能达成协议的预期。

2、特朗普大选之前任然需要‘讨价还价’以调控民意变化,且会议更多将是双方对于谈判整体方向的基本表态,为后续正常谈判扫清障碍,一步到位的达成协议,显然不符合特朗普的民意策略。

如果这种小概率事件发生,那么全球经济基本面将获得有效改善。对于依靠外需市场、铺设全球产业链制造的中外企业是极大利好,全球经济下半年的预期将向好,至少是有望企稳。

B、G20重启中美谈判(大概率)

美国经济已经出现‘见顶迹象’,货币政策在6月FOMC会议上已经给出‘转向’的预期,且特朗普也将准备2020大选;中国经济当前也处于新旧动能转换的关键时期,双方都有必要和意愿管控风险。

因此即使开启谈判,后续仍然有不确定性,一种可能性就是谈判形势相对比较乐观,最乐观是在8、9月份达成协议;

但也存在另外一种可能性,即双方再次谈判后,立场仍然差距较大,而难以达成协议。

两国元首6月18日通话给协议带来了曙光,而且近期已有迹象也表现出贸易谈判的乐观因素再次增多:

(1)美方6月初向WTO提出要求,针对中美知识产权争端问题同意暂停处理,直到12月31号;

(2)美方6月17日起举行针对3000亿美元产品加征关税的听证会,反对征税代表比例较高,企业运营者给予美政府的压力上升;

(3)特朗普近期民调支持率一片惨淡,连任压力加大,开始要调整策略;

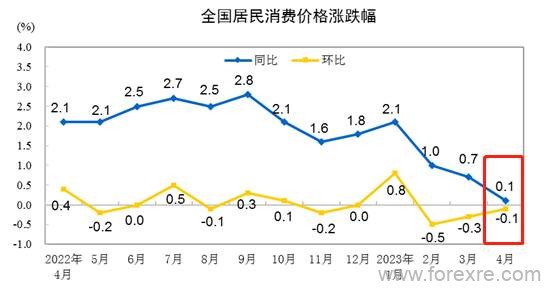

(4)中美两国近期PMI系列数据回落较为明显,若中美分歧继续加大或者持续这种不确定性,双方货币政策可能此后都有大幅宽松。

(Source:tradingeconomic)

当然无法达成协议的悲观预期也较高,主要原因在于:中方要求美方全部取消已经加征关税,与美方的谈判点有较大分歧。

从美国国内政治形势来看,虽然特朗普总统或担忧长期贸易问题会影响其总统竞选,但另一方面,在此关键时刻,特朗普若妥协较多,恐遭其国会和反对党批评,会对其竞选造成不利。

从特朗普准备明年大选角度看,调控民调的策略,既不要太高,也不能太低。因此策略会有所不同,避免过分强硬而无法收场,同时太过软弱,以至无法兑现诺言,G20对于特朗普来说是一场挑战。

我们认为G20多多少少会有些许利好释放。货币市场上留意日元(JPY)走势,黄金可能是极端情况下才会出现高波动率。

日元走势的下降结构尚未改变,日线均线系统的卖压依旧较重。不过技术上也开始出现一些积极乐观的信号,结构上日元5月21日起的对于5月3日至13日的扩散下跌接近尾声,k线组合上出现中阳反击的态势。

短期留意108水平的反复,若日线欲出现有趋势的反弹结构,则留意日元是否能重新返回108.7水平上方,日元走势将直接反应市场‘风险偏好’情绪。

黄金此波因美货币政策的转向预期,以及伊朗中东问题的风险变化,黄金日线出现一波创出6年高点的170美元水平的升幅。

当然黄金上周已经出现日内宽幅震荡的迹象,这类技术高波动高空间的走势背后,是多空双方力量的转换,如同此前6月20日出现大涨的一日,属于打破3年高点后“空头止损触发助推多头”且对比6月20日,消息面对于黄金市场的影响在继续放大。

黄金近2个交易日新高出现后,已经出现了超过30美元水平的回撤空间,对于短线追涨投机者的杀伤较大。G20期间留意黄金1390—1400美元水平区域的反复。若出现下破5月30日起的趋势线,则黄金日线恐进入调整波段,下行支撑的区域则将滑落1350—1360美元水平区域。

注意:黄金、日元同时还需留意伊朗问题的变化,当然G20如果中美能达成向好的预期,伊朗问题有望出现转折。

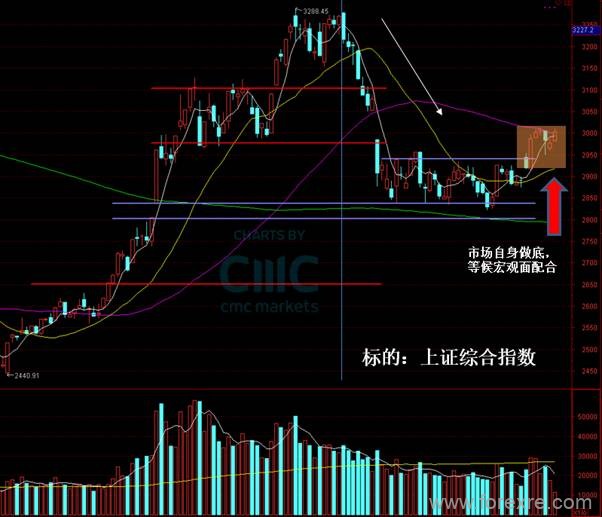

国内市场,则留意此后A股市场表现。2018年末到2019年初,主流观点认为经济最晚将在下半年企稳,全年有望前低后高。年初1—2月份实体经济数据空窗期,资金面数据超预期,股票市场表现活跃。

此后受到宏观面上4月政治局会议的影响,稳增长诉求趋弱,且中美贸易问题在5月初发酵,引发担忧,股票市场出现突破下行缺口大幅回撤。6月市场自身苦苦作底,若G20能释放乐观信号,A股市场有望重新选择向上。

作者:任震鸣LebRen

任震鸣于2017年12月加入CMCMarkets,担任大中华区市场分析师。他拥有十余年证券从业经验,主攻证券自营方向,善于搭建股票β组合。澳洲RG146(GenericKnowledge,Derivatives-GeneralAdvice&ForeignExchange-GeneralAdvice)金融持牌资格从业者,第一财经频道《解码财商》特邀嘉宾。

任震鸣于2015年进入外汇OTC行业,他曾就职于多家外汇交易经纪商,并拥有复旦大学理学学士学位。任震鸣基本面功底扎实,2015至2017年期间于汇商杂志、新浪、搜狐、中金在线等媒体上发表多篇研究性文章,覆盖欧元,黄金,原油,人民币,澳元等产品。

任震鸣在2016年期间,曾在今日外汇《周周说市》节目担任特邀嘉宾,并在2017年荣获新浪最佳人气理财师,出现于纳斯达克电子屏。

投资衍生品具有很大风险,并不适用于所有投资者。损失可能超出您的初始投入资金。您并不拥有标的资产及其相关权益。我们建议您征询独立顾问的意见,确保您在交易前完全了解可能涉及的风险。本评论仅提供一般性信息,并没有考虑到您特定的目标,需求及财务状况。因此,在您决定交易或继续持有任何衍生品产品时,您应当结合您的个人目标,需求和财务状况进行考量。对于澳大利亚和新西兰,相关的产品披露声明能够在我们的网站cmcmarkets.com/zh/legal获取。至于新加坡,您能够在https://www.cmcmarkets.com/en-sg/legal-documents获取我们的商业条款和风险警示通告。对于我们的服务和任何收费,所有细节都包含在我们的金融服务指南中,您同样可以通过以上渠道获取我们的金融服务指南。在您决定交易或继续持有任何金融产品前,请务必阅读我们的产品披露声明和其他相关文件。

CMCMarketsAsiaPacificPtyLtd(ACN100058213),AFSLNo.238054

CMCMarketsNZLimitedCompanyRegistrationNumber1705324

CMCMarketsSingaporePte.Ltd.(RegistrationNo./UEN.200605050E)

2019-06-27

请先 !