上周五,著名经济学家、罗森博格研究公司(Rosenberg Research)的主席罗森博格(David Rosenberg)在接受采访时表示,美债收益率飙升对市场的冲击是暂时的。他认为这个债券市场极度超卖,10年期美债收益率将回落至1%。他认为美股将面临麻烦,尤其不看好大型科技股和超大型成长型股。

美国10年期国债收益率上周收于1.41%,今年迄今累计上涨55%,处于52周高点附近。目前华尔街最担心的是,债券收益率飙升是通货膨胀造成的,而不是与经济复苏有关的暂时需求激增。

罗森博格在最近一份报告中写道:“所有这些刺激措施本质上都是暂时的,当明年我们面临众所周知的‘财政悬崖’时,它们就会逐渐消退。”不过,罗森博格没有完全排除美债收益率升至2%的可能性,并认为这将是一个巨大的技术突破。值得注意的是,罗森博格被认为是华尔街的长期空头。

尽管罗森博格预计对通胀的不安情绪将会消退,但他仍认为美股会遇到麻烦。

目前,罗森博格不看好大型科技股和超大型成长型股。不过,他并不认为利率上升是科技股占主导地位的纳斯达克指数承压的主要原因。上周纳斯达克指数下跌了5%。

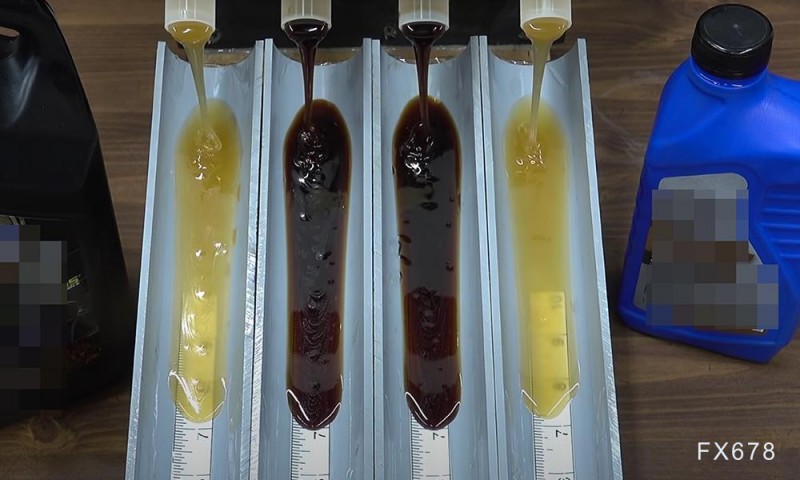

罗森博格目前更加担心美国汽车和住房市场,因为疫情期间被压抑的需求已经戏剧性地被提前释放了。

就住房而言,罗森博格担心最终将受到劳动力市场供应过剩的打击。他预计这将抑制工资增长,从而阻止通胀加速。罗森博格指出:“我们最终可能会看到美国股市和房价至少下跌15%,而房价下跌更为重要。这将对资产造成相当大的负面冲击,并对支出产生我们所说的负面财富效应。”

罗森博格认为这种情况是可能发生的,且会让人们把对通胀的担忧放在次要地位。这样的话,就不会再听到债券空头们谈论通胀了。

(标普500指数日线图)

请先 !