9月13日-19日当周,市场将迎来一系列重要数据,包括美国8月CPI、零售销售、初请、EIA、消费者信心等,另外英国方面也将公布8月失业率、CPI,IEA将公布月度原油市场,投资者需密切关注。值得注意的是,下周美联储将迎来噤声期,后一周美联储将举行9月议息会议。

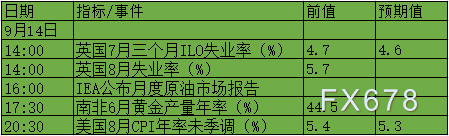

周一、周二关键词:英国失业率、IEA月报、美国CPI、API

英国国家统计局表示,7月就业人数较6月增加18万2000人,来到2890万人,这个数字与去年3月疫情前的水准相较,仅少了20万1000人。

统计局透过声明指出,第2季失业率自3至5月的4.8%降至4.7%。这是2020年6至8月以来的最低水平。7月失业率从5.8%下降至5.7%,创自去年4月以来新低。

整体而言,这些数据可能有助增强经济复苏的信心,同时显示疫情造成的长期损害可能比当初许多专家预期的少。

英国劳动市场之所以表现亮眼,财政大臣苏纳克先前推行的就业补助方案功不可没。去年5月该国首度封城期间,这项计划共资助890万份工作薪资,今年6月则成功维持190万个工作岗位。不过,相关方案将于9月底前逐步取消。

尽管进入8月以来疫情有所反弹,但民众继续过正常生活,封锁措施已经一去不复返,预计英国失业率有望进一步下降。和美国一样,英国职位空缺数创历史新高,大量劳动力有待继续加入就业队伍,而通胀却达到了2%。

美国7月消费者物价指数(CPI)增长放缓,尽管年增幅仍处于13年高位,且有初步迹象显示,随着经济适应了疫情导致的供应链中断,通胀已见顶。

美联储主席鲍威尔和其他官员此前承认物价出现加速上涨的势头,但相信通胀只是暂时的,物价不会以目前的速度持续上涨太久。

市场目前预计美国8月通胀小幅回落,但也不排除继续走高的可能性,因8月非农数据疲软,供应链压力持续高企。

通胀数据持续维持高位将令市场对美联储提前加息的预期升温,打击资本市场。

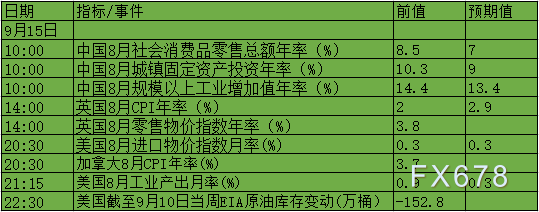

周三关键词:中国工业增加值、英国CPI、EIA

中国8月零售销售或小幅回落。工业增加值可能保持稳定,但上年同期比较基数较高可能导致增长率放缓。

高频数据显示8月后两周工业产出大幅上升。而随着出口加速增长,外部需求也起到了支撑作用。

工业增加值的两年复合增长率可能稳定在5.6%,但由于上年同期比较基数较高,8月同比增速应该会有所回落。

8月官方非制造业PMI中建筑业商务活动的回升表明,固定资产投资的两年复合增速会上升。但上年同期比较基数较高可能导致同比增速有所放缓。

英国6月份消费者物价指数(CPI)达到三年来的最高水平2.5%,7月份意外回落到2%,低于市场预期。

花旗/YouGov调查显示,7月份公众对未来12个月的通胀预期从6月份的2.8%升至3.1%。

KPMG英国首席经济学家YaelSelfin表示,7月通胀回落降低了目前英国经济内部通胀压力的强度。但是,我们预计今年剩余时间内通胀还会进一步加速,远高于英国央行2%的目标,因为供应链在需求强劲反弹的情况下仍处于吃紧状态。不过,随着生产设备的扩张,我们预计明年年底通胀率将回落至2%左右。

英国央行首席经济学家Andy Haldane曾警告表示,通胀有可能会达到4%,而且物价上涨的风险会持续下去。

市场对英国8月CPI预计为2.9%,8月以来疫情的持续反弹或将进一步助长CPI的升势。

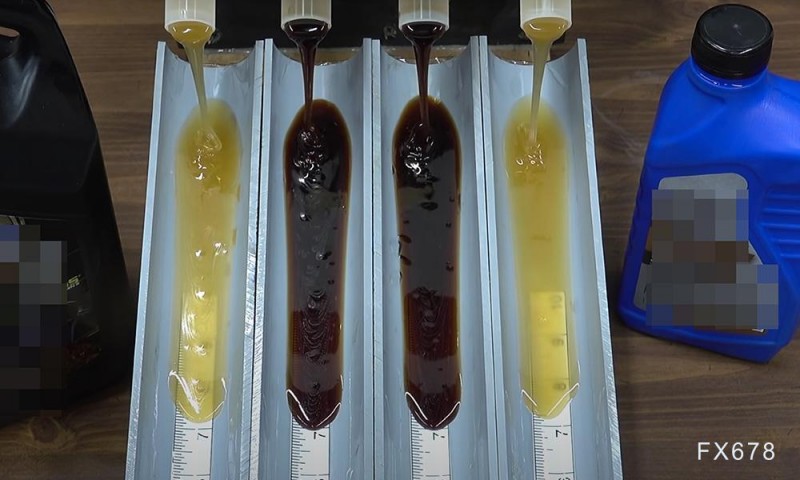

数据显示,美国截至9月3日当周EIA原油库存变动实际公布减少152.80万桶,预期减少475万桶,。

此外,美国截至9月3当周EIA汽油库存实际公布减少721.50万桶,预期减少330万桶,美国截至9月3日当周EIA精炼油库存实际公布减少314.10万桶,预期减少350万桶。

四级飓风“艾达”于8月29日侵袭路易斯安那州,是美国墨西哥湾地区有史以来最强飓风之一。受“艾达”影响,大部分海上油气生产中断已超过一周,平台和陆上支持设施也遭到损坏。该地区约79%的海上石油生产停摆,79个生产平台处于疏散状态。

预计飓风对EIA汽油的库存影响仍将持续,这对油价有一定的支撑。

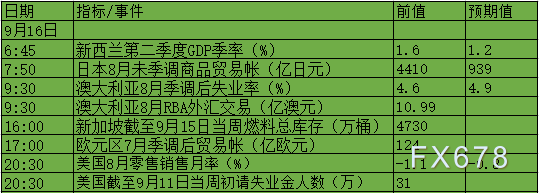

周四关键词:新西兰GDP、美国零售销售、初请

新西兰2021年第一季度的GDP数据增长了1.6%,二季度料跌至1.2%。

由于封锁,去年第二季度GDP下降了11%,但在第三季度反弹了14%,这是有记录以来最强劲的季度增长记录。

三周前,在奥克兰发现具有高度传染性的Covid-19 Delta菌株后,新西兰紧急进入4级封锁。

经济学家表示,新西兰可能会以比去年更好的状态摆脱当前的封锁,因为这次的封城更有弹性,准备得更充分,但经济肯定仍然会受到冲击,封锁后经济前景仍然面临挑战。

假设新西兰成功遏制了Delta毒株,ASB预计本季度新西兰GDP将收缩6.5%,下季度将反弹7.8%。他们预计今年经济将还是会增长3.9%。

7月零售销售下降1.1%。6月数据被上修,显示零售销售增长0.7%,前值为增长0.6%。零售销售较疫情前水平高出17.2%。

美国7月零售销售降幅大于预期,因供应短缺抑制了汽车购买,且经济重启和刺激支票对支出的提振作用消退,暗示第三季初经济成长放缓。

疲弱的销售数据反映出支出从商品转向服务。零售销售数据主要反应的是消费者支出中的占比较小的商品部分,其余部分由占比较大的医疗、旅游和酒店住宿等服务消费构成。

NatWest Markets首席美国分析师Kevin Cummins表示,“今天的数据显示,第三季初支出步伐没有跟上,此前财政刺激和重启举措带动第二季消费增长。”

“我们仍预计,整个季度销售将会反弹。消费支出将受益于最近就业岗位强劲增长,和孩子们重返学校课堂给返校支出带来的提振。”

由DELTA变种导致的感染人数上升可能会减缓服务支出的增长,不过,消费者支出增长的基础依然强劲。雇主们在提高工资,以填补创纪录的职位空缺。

“经济势头强劲,应该会持续到2022年,”Nationwide的高级经济学家Ben Ayers说,“未来几个月消费支出放缓可能会抑制整体增长,但影响可能不会太大。”

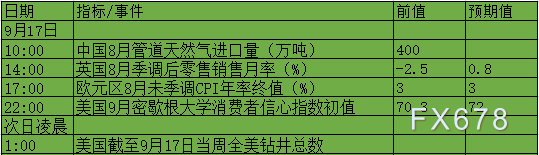

周五关键词:欧元区CPI终值、美国消费者信心

欧元区8月通胀率再次超出预期,攀升至3%,为2011年底以来的最高水平。预计今年余下时间还会进一步上升。通胀数据终值将提供更多细节,显示推动通胀上升的因素。

通胀主要受到非能源工业品成本的推动。预计主要是服装和鞋类,与法国和意大利夏季促销时间的变化相关。不过,通胀率的上升超出了仅从这一效应来看所预期的幅度。

服务业通胀率也从0.9%微升至1.1%。预计这主要是因为与旅游相关的服务价格同比涨幅略有提高,以及今年HICP篮子中的这些项目相对于2020年的权重降低而产生的统计效应。能源贡献也有所增强,可能受到电价上涨的推动。

市场所青睐的潜在通胀指标——不包括团队旅游的超核心通胀以及不包括服装和旅游相关服务的核心通胀——上个月强劲上升。8月的变化应该只会对这些指标产生有限的影响,但仍有可能进一步小幅上调。

衡量欧元区潜在通胀的指标7月大升。

美国8月密歇根大学消费者信心指数初值出现超预期骤降,创下2011年以来的新低。

具体数据为,美国8月密歇根大学消费者信心指数初值公布70.2,上个月为81.2,预期为81.2。

机构评论指出,8月初,由于德尔塔新冠病毒的扩散,美国人对国民经济的展望出现了恶化,消费者心理也出现了下降。

美国密歇根大学消费调查主管Curtin表示,8月上半月消费者信心大幅下降。毫无疑问,由于德尔塔变种病毒而导致疫情卷土重来促使消费者推断,未来几个月经济表现将下滑。但在未来的几个月里,消费者很可能会再次表达出更合理的预期,而且随着德尔塔变种病毒得到控制,消费者会转向完全的乐观。

预计9月消费者信心将小幅回升。

请先 !