周二(6月11日)欧洲时段,美元指数交投于96.75附近,日内窄幅交投,但美国5月PPI表现不佳,市场需关注周三的CPI数据。另外美国总统特朗普表示,美联储的利率太高了,欧元兑美元贬值,使美国处于劣势。全球风险情绪再度好转,美元兑日元走势坚挺,美元兑日元上涨近0.3%,创6月以来新高至108.8。

欧洲时段,英镑兑美元上涨0.24%至1.2715,周二公布的数据显示,英国薪资增速高于预期,就业率放缓的幅度也没有那么大,失业率保持在1975年以来的最低水平,其中截止4月的剔除红利三个月平均工资年率从3.3%升至3.4%,为2008年5月以来最大单月增幅。且英国央行表态,如果脱欧进展顺利的话,英国可能加息更多次。

★重要财经数据★

6月12日 00:00 EIA公布月度短期能源展望报告;

6月12日 04:30 美国截至6月7日当周API原油/汽油/精炼油库存变动。

★近期热点提要★

1、【如果脱欧进展顺利的话,英国可能加息更多次】

英国央行副行长布罗德班特:利率上升的速度可能需要快于市场预期,若英国经济增长如央行预期,则加息的速度可能要比5月份市场利率曲线计价的要更快

英国央行委员桑德斯:如果脱欧进展顺利,实际薪资增速可能继续稳固上扬,并且大幅强于预期,自5月以来数据表现令人失望,下行风险加剧,英国央行可以将利率削减至接近零,但不会采用负利率,糟糕的脱欧结果的确定性还不如当前的不确定性。

2、【欧元区6月投资者信心急剧恶化】

① 由于全球贸易紧张态势继续,欧元区6月Sentix投资者信心指数急剧恶化,数据大幅逊于预期;

② 其中德国投资者信心跌至-0.7,为自2010年3月以来首次进入负值区间;分析师休伯纳表示,这很可能表示着经济衰退即将到来;

③ 德国的关键产业汽车制造业正处于自身形成的危机当中,在当下环境中,目前德国执政联盟无力采取行动,亦无助于稳定局面

3、【英国薪资增速超出预期,劳动力市场继续保持强劲 】

① 周二公布的数据显示,在截至4月份的三个月里,英国薪资增速高于预期,就业率放缓的幅度也没有那么大,失业率保持在1975年以来的最低水平;

② 其中截止4月的剔除红利三个月平均工资年率从3.3%升至3.4%,超出所有预测,并推动4月份薪酬单月增幅达到3.8%,为2008年5月以来最大单月增幅;

③ 统计局统计学家马特·休斯称,总体而言,劳动力市场继续保持强劲。英国央行上个月表示,预计今年年底工资将增长3%;

④ 自2016年6月英国投票脱欧以来,英国的劳动力市场表现强劲,与此形成鲜明对比的是,英国经济的其他部分因英国脱欧的时间和条款的不确定性而蒙受损失

4、【美国总统特朗普:美联储的利率太高了,欧元兑美元贬值,使美国处于劣势】

5、【据机构调研:受访的35名经济学家均预计瑞士央行在6月13日的会议上维持利率不变】

经济学家预计瑞士央行至少到2021年都会维持利率不变;7名经济学家预计瑞士央行下一步的利率行动将是上调利率。

★欧洲时段外汇行情回顾★

欧洲时段,美元指数交投于96.75附近,日内窄幅交投,美国5月PPI表现不佳,投资者还需关注周三的CPI数据。另外美国总统特朗普表示,美联储的利率太高了,欧元兑美元贬值,使美国处于劣势。因为对于美联储降息的押注升温,不过在本月20国集团(G20)峰会之前,投资者不愿大幅抛售。市场预期美联储6月降息概率仅在20%左右,但7月降息概率几乎为100%。美联储政策会议定于下周召开。对美国降息的押注近几天迅速增加,我们认为市场定价反应过于激进,因此美元下档有限。

欧洲时段,欧元兑美元交投于1.1320,周二波动有限。欧元区Sentix投资信心下跌3.3点,低于预期,这是七个月来的第六次下降。另外美国总统特朗普表示,美联储的利率太高了,欧元兑美元贬值,使美国处于劣势。但对市场波动影响有限。周三,欧洲央行杭州德拉基在法兰克福举行的欧洲央行活动上发表讲话。美国5月PPI连续第二个月上升,或支持美联储关于通胀的看法。在经历了艰难的一周之后,美元已经稳定下来。尽管就业数据疲软,美国劳动力市场仍处于强势状态,美元可能会迅速反弹。

欧洲时段,英镑兑美元上涨0.24%至1.2715,周二公布的数据显示,在截至4月份的三个月里,英国薪资增速高于预期,就业率放缓的幅度也没有那么大,失业率保持在1975年以来的最低水平,其中截止4月的剔除红利三个月平均工资年率从3.3%升至3.4%,超出所有预测,并推动4月份薪酬单月增幅达到3.8%,为2008年5月以来最大单月增幅。且英国央行表态,如果脱欧进展顺利的话,英国可能加息更多次。

欧洲时段,美元兑日元上涨近0.3%,创6月以来新高至108.8,全球风险情绪再度好转,美元兑日元走势坚挺,原因在于全球投资者仍对美国经济前景感到乐观,尤其是在美墨关税风险和解之后。此前,美国总统特朗普在周一一度发表了一番措辞不慎积极的言论,令美股尾盘回吐日内涨幅,美元兑日元也有所回落。但此后,在市场进一步消化消息源,并开始着眼于此后G20峰会的乐观前景之后,风险情绪重新回暖。

欧洲时段,纽元兑美元下跌0.45%,最低至六日低点0.6569,纽元续跌的原因在于在上周该货币对大涨后,投资者趁着美元指数企稳之际进一步了结获利,同时,市场目光也开始再度关注新西兰联储的降息前景。西太平洋银行预计,新西兰联储有80%的概率会在今年8月份的会议上就再度降息,而在2020年底之前的累计进一步降息次数预期是2.7次,如此激进的宽松预期,足以遏制纽元汇价的任何持续上行势头。新西兰联储降息在很大程度上会受到邻国央行澳洲联储的指引而亦步亦趋,但作为货币流通盘子最小的G10国家货币,同样的基本面心理预期会令纽元相比澳元出现更大的波动幅度,这也就是为何本周以来纽元汇价跌幅领先于一众发达经济体货币的原因。

欧洲时段,美油冲高回落至53.7美元/桶附近,全球股市走高,风险偏好升温,刺激了油价回暖,但仍需要看到俄罗斯方面更加确定的表态,目前OPEC与俄罗斯的分歧犹在,可能会在7月初产油国会议上才能有答案。投资者正在同时密切关注即将出炉的美国API和EIA库存报告,这将决定油价下一步的反弹高度。

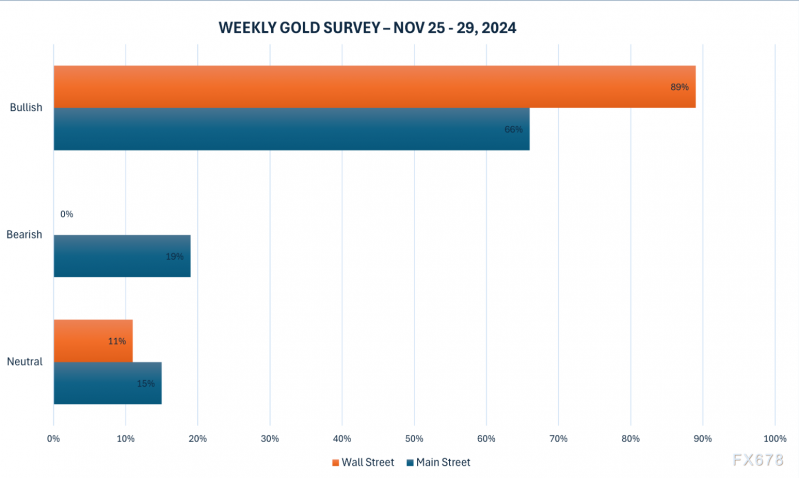

欧洲时段,现货黄金下跌,盘中创六日新低至1319.94美元/盎司,风险情绪的改善继续打压黄金的避险地位。美股延续上周涨势,美国债券收益率本周转好,提振了美元的避险属性,加剧了黄金普遍的抛售倾向。从美国国债收益率的强劲反弹可以明显看出投资者的冒险情绪,美国国债收益率的反弹支撑了美元需求,并对美元计价大宗商品施加了一些额外压力。在外界猜测美联储将在2019年降息之际,黄金下行空间可能仍然有限。投资者认为此前在负面消息影响下,金价涨势已经过度。而眼下,在美联储会期将于下周来到,同时贸易局势仍有望进一步柳暗花明的背景下,市场出脱了部分黄金多头仓位,进入了观望状态。

机构观点

【丹斯克银行:全球经济增速正在进一步承压】

① 丹斯克银行再度下调了对全球经济增速的预期,预计全球GDP将在2019年增长3.2%,2020年增长3.4%,相比之前的趋势均有所放缓;

② 贸易领域的不确定性严重影响了全球经济增长。虽然,从2019年下半年起,随着各国陆续推出宽松的货币与财政政策措施,经济有望开始回暖,但是如果贸易局势依旧吃紧,那么经济仍会有进一步的下行压力。

【高盛将三个月期限的欧元兑美元汇价预期由1.10上调至1.15】

① 欧元区产业活动水平回升;

② 金融市场环境趋于进一步宽松;欧元区国家加大了财政刺激力度;欧洲央行新行长可能立场偏鹰派,这将影响市场对汇价预期;

③ 此前投资者做空欧元仓位已过度;然而,全球贸易风险和意大利政局的不确定性,仍可能成为欧元反弹途中的拦路虎,需格外警惕。

【花旗:不管是谁赢得保守党党魁,英国都不会在10月31日前实现脱欧】

① 在周一候选人名单出炉后,花旗预计无论是谁出任保守党党魁,都无法在10月31日的最后期限前实现英国脱欧,不管有没有脱欧协议,意味着提前大选的风险很大;

② 目前的热门人选鲍里斯·约翰逊或者Andrea Leadsom可能会考虑通过选举或第二次公投来无协议脱欧,Dominic Raab“似乎已做好嘲笑议会通过不信任投票赶其下台的准备”;

③ 花旗认为,约翰逊可能考虑撤销第50条款,然后在大选或第二次公投中呼吁撤销,避免恳求欧盟再一次延长脱欧期限;

④ Christian Schulz等经济学家在报告中补充道,特雷莎·梅的继任者或许在位时间更短

【西太平洋银行:澳元兑美元汇率年内仍将继续走低】

① 澳元兑美元汇价在澳洲大选结束后表现得超预期坚挺,即使上周澳洲联储降息,也未能带动其进一步下行。部分原因或许在于,市场对美联储未来政策宽松的预期已经升温,这带动了美元指数回落;

② 但西太平洋银行认为,市场对美联储降息前景的预估已经太过激进,事实上,美联储年内降息超过一次就已经是宽松的极致了。相反,澳洲联储在年底前仍可能降息至少两次,于是,双边利率差反而仍有拉大的趋势,这将带动澳元兑美元在年底前跌至0.68一线;

③ 而该机构指出,美国经济基本面状况仍然好于澳洲,这意味着澳元汇价跌势会延续到2020年上半年,并见底于0.66一线,此后随着美联储宽松周期步入正轨,澳元兑美元将略微反弹,2020年底时将升至0.67

【瑞银:受到经济前景恶化和降息因素影响,金价料将缓步上行】

① 瑞银策略师Joni Teves表示,2019年黄金均价料将达到1325美元/盎司,未来几年则有望实现大约2%的年均涨幅;

② 从当前看,金价风险明显偏向上行,而潜在的经济增长恶化前景将是一个上行推力,尤其是考虑到贸易局势及其给经济增长带来的影响,就更是如此,美联储的潜在降息之举也是推动金价上行的一个重要因素

请先 !