锌镍:宏观情绪平复,锌镍大幅反弹;

周二沪锌主力合约较前一交易日上涨3.24%。在短线暴跌之后,市场情绪周一略有平复。基本面方面,北溪管道输气量仍然在低位,欧洲天然气供给紧张,电力价格回到3月份高位,欧洲炼厂成本再度上行。LME现货高升水期货,外盘锌锭供应比较紧张。国内锌精矿加工费低位,供应紧张局势未改,但进口矿盈利窗口短线打开,冶炼综合利润反超国产矿,有利于缓解国内矿端紧张的局面。需求端,镀锌企业开工率低位。库存方面,LME库存低位且持续去库,内盘库存因贸易商出口套利去库速度加快,内盘库存转移有利于缓解外盘供应紧张问题。近期宏观主导盘面走势,7月份美联储大概率继续加息75BP,宏观情绪或还有反复,近期会有反弹但高度有可能受限,建议短线操作。另外欧洲天然气供给问题仍需跟踪。

周二沪镍主力合约较前一交易日上涨5.3%。基本面方面,5月镍铁进口量大增至49.21万吨,同比增幅达到63.5%。需求端,6月不锈钢企业减产,对镍影响较大。而新能源领域,中间品使用比例大幅上行,镍豆需求减少。镍短期供需不乐观。近期镍价暴跌属于短线的宏观和基本面共振。但短期镍价下行速度过快,一方面有资金空头获利平仓,另一方面纯镍与硫酸镍之间的价差倒挂将因镍价暴跌而得到调整,纯镍经济性上升,硫酸镍企业会重新采购镍豆。近段时间国内各城市都出台了新能源汽车消费促进政策,下半年国内新能源汽车消费仍有支撑。目前电解镍库存处在低位,今日市场情绪暂时平复,镍价上行,短期反弹还有空间,不过后期宏观还有压力,多单做好止盈。

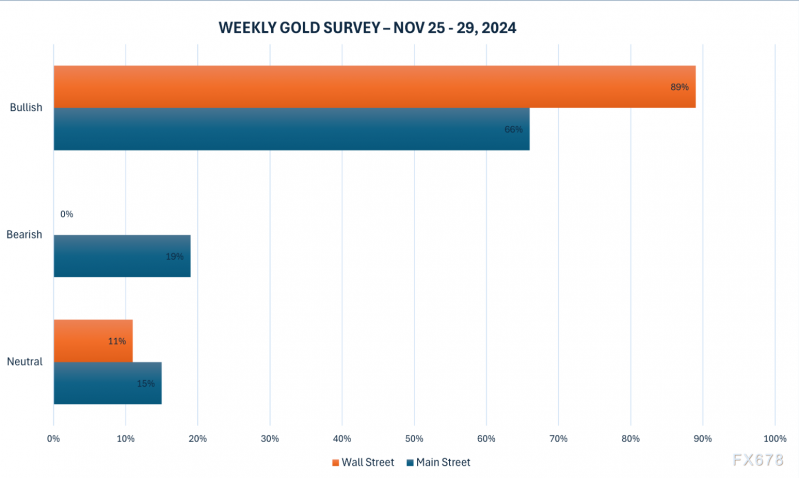

贵金属:金银窄幅震荡 暂时缺乏新驱动;

周二,黄金白银期货震荡偏强。截至14:30,沪金主力合约AU2208暂报394.04元/克,下跌0.11%,沪银主力合约AG2212暂报4612元/千克,上涨1.21%。美国5月成屋签约销售指数环比升0.7%,房地产销售有回暖迹象。市场衰退预期有所降温,金银缺乏新驱动因素维持震荡。美联储6月会议加息再提速,在经济预测中上调通胀和失业率预测,下调GDP增速预测,滞涨前景迹象显现,贵金属下方支撑较强,关注黄金1800美元/盎司附近支撑。建议关注能源供给端问题缓解情况,若原油等商品价格大幅回落,贵金属或将跟跌,届时调整后将迎来逢低做多的好机会。

苹果:冷库走货偏慢;

周二,苹果期货弱势震荡。主力合约AP2210较上一交易日波动有限,基本持平,减仓1万手,持仓13万手。冷库走货平淡,部分存储商急于出货,主流成交价格重心下移。新季苹果方面,陕西套袋还未结束,市场对于减产无明显分歧,而对于减产幅度的兑现,还需要等待后期修正数据。操作建议逢低做多思路对待。

棉花:郑棉巨幅波动 短线交易为主;

周二,郑棉夜盘大幅下挫,早盘开始持续反弹,成交显著放大,持仓减少。现货指数价格大幅下跌,3128B指数较前一日下调278元/吨。国际市场来看,棉价在跌停后开始反弹,利空持续消化,短期进入修复。国内来看,跟随外棉走势。基本面利空在不断下跌中得以反应,商品整体有回暖趋势,郑棉短期大概率修正前期跌幅。关注下游需求变化。操作上建议短线交易为主。

花生:大幅反弹 跟随板块上行;

周二,花生期货大幅上涨。主力合约PK2210午后拉升,较上一交易日涨2%左右,小幅增仓,持仓12万手。当前处在旧季花生消耗库存的阶段,交易平淡。花生属于小品种,受资金影响较大,所在油脂油料板块强势运行,受此影响有所反弹。新季花生暂未大面积收获,继续关注天气情况对新花生长势的影响。操作建议暂时观望,等待新季指引。

白糖:郑糖小幅反弹 现货价格下调;

周二,郑糖早盘小幅震荡,尾盘价格有所回升,成交变化不大,持仓有所增加。国际市场来看,下方18美分一线存在支撑,如果商品整体回暖,糖价有望反弹。国内基本面来看,总体库存压力有限。郑糖短期不断测试5800元/吨一线的支撑,一直并未跌破。操作上建议中期仍以短多思路为主。

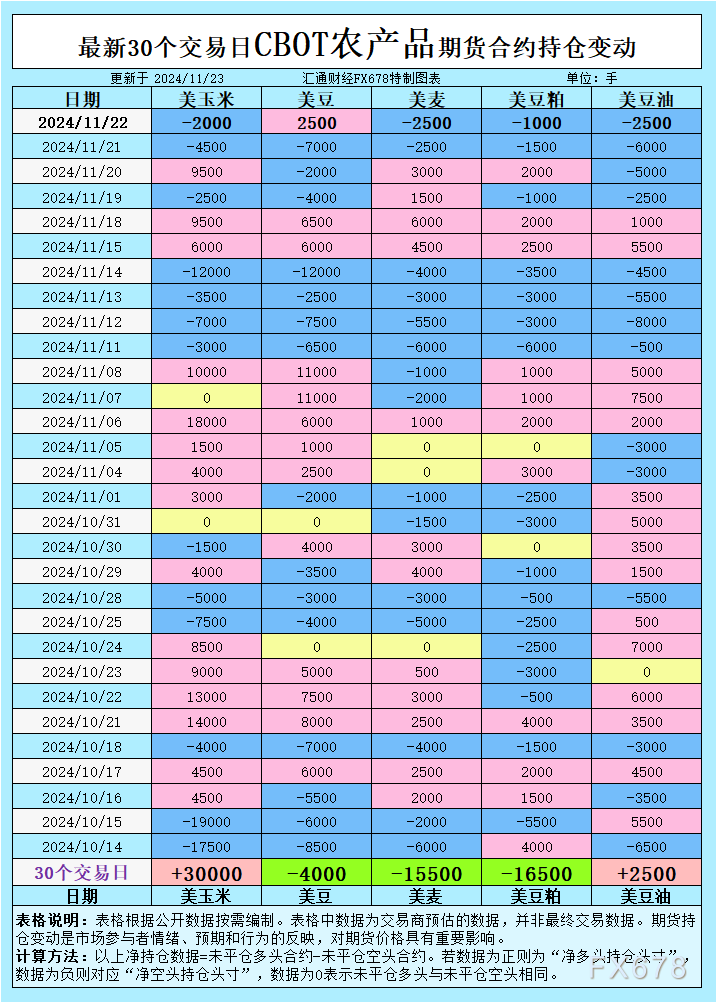

豆类:美豆走高提振 连粕延续反弹;

周二连粕市场延续反弹势头,在周四报告出台前空头平仓踊跃,主力合约上试3900整数关口。国际方面,CBOT大豆电子盘震荡收涨。最新公布的美豆播种进度显示,截止到上周日美国大豆播种率为98%,市场预期为98%,去年同期为99%,此前一周为94%,五年均值为97%。按此进度以及3月种植意向报告,目前尚有近200万英亩未播种,这使得市场对于周四种植面积报告下调概率增大。本周市场或呈现反弹走势,等待报告利多的兑现。受此影响,国内豆粕现货继续上调报价,部分品牌涨幅50-70元/吨。最新库存数显示,尽管油厂压榨量较上周略有下滑,但依然处于高位,豆粕需求增加不及供给增幅,库存继续回升,但由于美豆走高以及周边市场的走高,连粕减仓上行,报告前避险情绪高涨,空头离场观望,等待报告出台。市场震荡反弹延续,短线操作。

油脂:印尼生柴预期增加 油脂震荡收涨;

周二国内油脂期货震荡收涨,全天市场低位震荡,尾盘空头平仓期价走高。现货方面,一级豆油:江苏豆油价格小幅上扬,当地市场主流豆油报价10930元/吨-11030元/吨,较上一交易日上午盘面小涨20元/吨。广东广州棕榈油价格稳中小涨,当地市场主流棕榈油报价12710元/吨-12810元/吨,较上一交易日上午盘面小涨90元/吨。菜油:江苏张家港菜油价格稳中略涨,当地市场主流菜油报价12580元/吨-12680元/吨,较上一交易日上午盘面小涨30元/吨。

周二马来西亚衍生品交易所(BMD)的棕榈油期货震荡收涨,马来西亚一家棕榈油加工企业协会的高级官员周一表示,在食用油价格骤跌后,马来西亚一些棕榈油加工企业暂停生产。印尼计划在7月底开始B40生物柴油路试。此外国际原油价格以及美豆油走高也给马棕油带来提振。受此影响,国内油脂震荡走高。最新库存数据显示,国内三大植物油库存继续下滑,豆油、菜油库存的小幅回升不及棕榈油库存的下滑,这使得整体库存再度刷新低点。外部市场,经过前两周的大幅下挫后,国际原油止跌反弹,印尼或开启B40计划,或增加需求的预期。国内油脂市场在连续下挫后需要技术修复,短期或有延续反弹。操作上采取反弹做空的思路。

玉米: 减仓反弹 中线偏多;

周二大连玉米期货减仓反弹,主力C2209暂报2815元/吨,涨0.54%。现货方面,南北港口玉米价格稳定,锦州港集港2800-2820元/吨,较昨日持平,广东蛇口新粮散船2840-2860元/吨,集装箱一级玉米报价2960-2980元/吨,东北玉米价格弱势盘整,黑龙江深加工主流收购2620-2750元/吨,吉林深加工主流收购2600-2750元/吨,内蒙古主流收购2730-2800元/吨。基本面来看,国内玉米总体供需紧平衡,目前随着余粮的逐步消耗,下方支撑或渐强。对于新作来看,中美乌播种面积减少,整体供需格局的预期仍难有太多改善空间,后期天气炒作风险仍难排除。从期货来看,经过上周的大幅下跌,目前盘面升水已经被抹去,考虑到国内种植成本及进口成本,玉米估值优势已经显现。操作上,逢低买入。

生猪:现货继续上涨 期货近强远弱;

周二生猪近强远弱,主力LH2209上涨0.95%,暂报20665元,现货方面,河南报价19.4元/公斤-19.9元/公斤,较昨日大涨1元/公斤;山东报价20.1元/公斤-20.7元/公斤,较昨日大涨1.4元/公斤。基本面来看,能繁母猪存栏及仔猪出生数据来支持6-9月出栏量环比减少的预判,需求方面,公共卫生事件冲击大最大的时刻可能已经过去,但恢复斜率较缓,而从季节性来看,除去单边熊市年份,猪价6月到8月中基本上以上涨为主。结合供需定性判断及季节性规律,现货仍处于上行趋势中。对于更远的预期来说,5月能繁母猪存栏环比上升,表明母猪供应仍是具有较强的弹性,随着猪价反弹及预期的改善,生猪去产能或已阶段性结束,可能对明年3月之后形成供应增量。期货来看,当前升水及盘面利润对未来供应压力减轻及季节性上涨有较为充分的定价,当前位置继续看多做多性价比有限。操作上,建议逢高套保为主;价差方面可适度关注LH11-1月逢高做反套机会。

来源:国信期货

请先 !