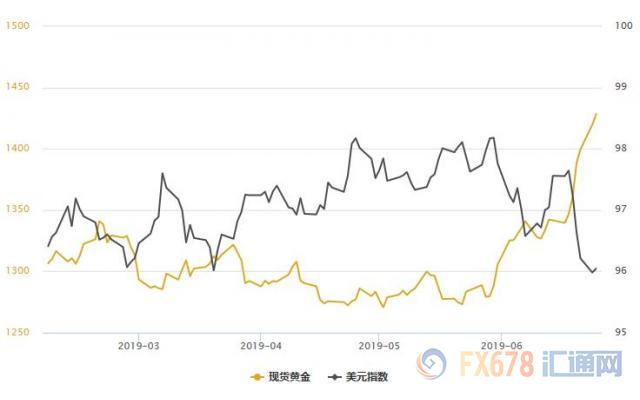

周二(6月25日),黄金T+D上涨2.19%至319.8元/克,创2013年3月以来新高至321.88元/克;白银T+D上涨0.63%至3682元/千克。周二现货黄金市场继续走高,逼近1440美元/盎司水平,触及1439.21美元/盎司的高位,创下2013年5月以来的最高水平。市场避险情绪的高企使得黄金获得提振。这已经是黄金连续第六个交易日上涨,本月至今涨幅更是近10%。市场对美联储降息预期增加、美元走弱以及中东局势带来的避险情绪等几大因素共同发力,使得黄金受益。美元走强的故事可能暂时已经结束,这给黄金交易带来了机会。10年期美国国债收益率再度跌破2%。与此同时,全球收益率为负的政府债券规模触及13万亿美元的历史新高,这些为金价带来强劲支撑。

上海黄金交易所2019年6月25日交易行情

黄金T+D收盘上涨2.19%至319.8元/克,成交量167.724吨,成交金额533亿2643万760元,交收方向“多支付给空”,交收量8.978吨;

迷你金T+D收盘上涨2.21%至319.87元/克,成交量24.5382吨,成交金额78亿1342万6300元,交收方向“多支付给空”,交收量47.274吨;

白银T+D收盘上涨0.63%至3682元/千克,成交量5513.384吨,成交金额202亿7755万844元,交收方向“多支付给空”,交收量75.57吨.

现货黄金逼近1440大关,看涨情绪高昂

周二现货黄金市场继续走高,刷新6年多新高,逼近1440美元/盎司水平。日内现货黄金价格大涨近1%,触及1439.21美元/盎司的高位,创下2013年5月以来的最高水平。

市场避险情绪的高企使得黄金获得提振。这已经是黄金连续第六个交易日上涨,本月至今涨幅更是近10%。

市场对美联储降息预期增加、美元走弱以及中东局势带来的避险情绪等几大因素共同发力,使得黄金受益。

GoldCore研究主管Mark O’Byrne表示,未来几周黄金前景积极,但眼下的上涨可能有些过度。“短期黄金市场可能出现修正,尤其是月底前几天。”

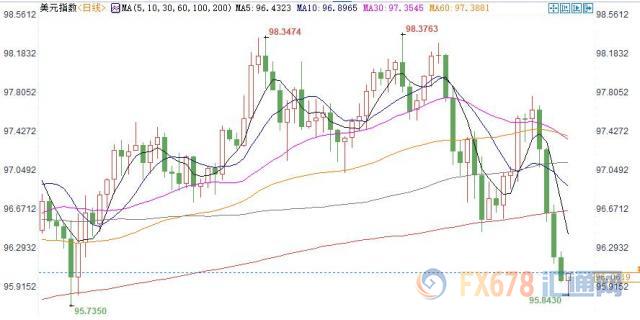

美元指数则触及三个月最低水平,这使得黄金持有成本下降。本周将迎来包括美联储主席鲍威尔在内的多个美联储官员讲话,在上周美联储给出鸽派表示后,市场将对此极为关注。

在金价接连大涨之际,摩根士丹利也发出了看涨黄金的声音。由于美联储偏鸽,美元贬值以及不确定的宏观经济前景,都增加了黄金的吸引力,黄金升至该行未来半年的首选大宗商品。

实际收益率接近于零将减少对美元资产的需求,并可能增加对黄金的需求。预计美联储7月降息50个基点,相当于10年期TIPS实际收益率降至年底的0.2%,如果美联储提供的宽松政策超出预期,将进一步下行。

摩根士丹利将2019年下半年黄金价格预测上调8%至平均每盎司1435美元。金价将在2020年上半年保持在高位,然后才会趋于正常,因为利率将保持不变,经济活动将恢复。2020年的预测为1338美元。

美元走强的故事可能暂时已经结束,这给黄金交易带来了机会

Bannockburn Global Forex首席市场策略师Marc Chandler表示:“我一直看好美元,但我认为美元更大的长期涨势已经结束。原因之一是美国的政策组合发生了变化。”

过去6个月,美联储的立场已经从加息的鹰派转向中性,现在又转向鸽派,市场预计美联储将于下月降息。这改变了市场对美元的看法,策略师现在认为,美元有可能长期走软。

美元近期的表现一直落后,自上一次美联储会议以来,美元指数已经下跌近2%。与此同时,黄金却一直在飙升,突破了关键阻力区域。分析人士说,比特币也从疲软的美元中受益,在过去几个交易日内大涨。

渣打银行贵金属分析师Suki Cooper表示,在广泛的基础上,人们对黄金的兴趣要大得多,不仅仅是战术投资者,还有ETF持有人。Cooper预计今年金价将达到1440美元高位。

Cooper表示,全球央行购买黄金也是推高金价的一个因素。还有策略师表示,围绕伊朗的紧张局势正促使投资者转向黄金。

道明证券北美外汇策略师Mark McCormick表示:“如果你考虑一下黄金与美元的关系,你会发现,反美元交易有利于黄金。”

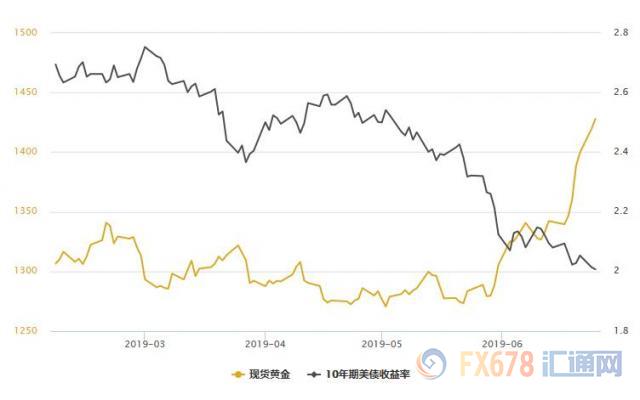

国债收益率续跌,金价上涨趋势良好

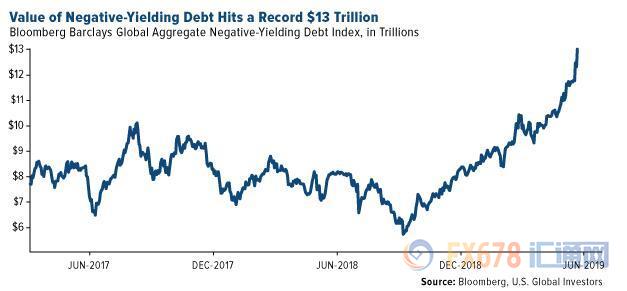

受对美联储降息预期的影响,黄金价格上周飙升,突破五年交投区间,站上1400美元关口,为2013年以来首见。10年期美国国债收益率跌至2%左右,为2016年11月以来最低水平。与此同时,全球收益率为负的政府债券规模触及13万亿美元的历史新高。

U.S. Global Investors首席执行官Frank Holmes称,即使金价真的达到1700美元,也仍在正常的波动范围内。事实上,在任何一个12个月的周期内,金价上涨或下跌20%都算不上大事。

财务分析师Gary Shilling表示,由于“长期的低通胀”,以及下一轮经济衰退可能已经在路上,他对债券收益率跌至1%的预测比以往任何时候都更有信心。

Holmes指出,历史上,债券收益率下跌通常会支撑金价,特别是在债券收益率转为负值的情况下。

在欧洲央行行长德拉基暗示可能启动新一轮“量化宽松”后,许多欧洲国家政府债券收益率跌至纪录低点。法国和瑞典10年期国债收益率有史以来首次跌破零。瑞士政府发行的所有债券——从1个月期到20年期——收益率几乎都跌入负值。瑞典、德国、芬兰、荷兰负收益率政府债券占比也分别高达91%、88%、84%和84%。

随着多国国债收益率大量转负,海外投资者对美债的需求上升将推动债券收益率进一步走低。

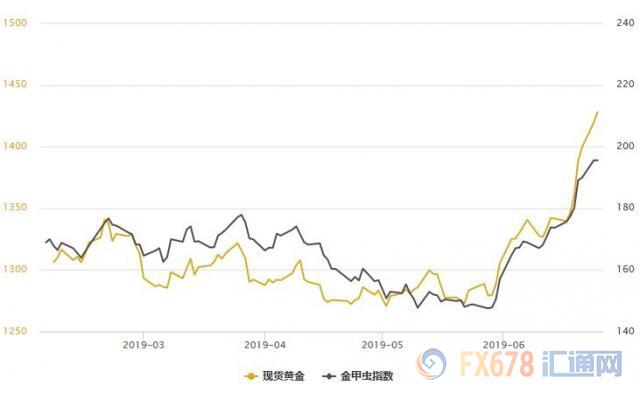

Holmes认为,鉴于利率看似会下降,现在谨慎的做法是确保有足够多的黄金敞口。他一直建议持有10%的黄金,其中5%为实物黄金,另外5%为管理良好的黄金股、共同基金和ETF。

请先 !