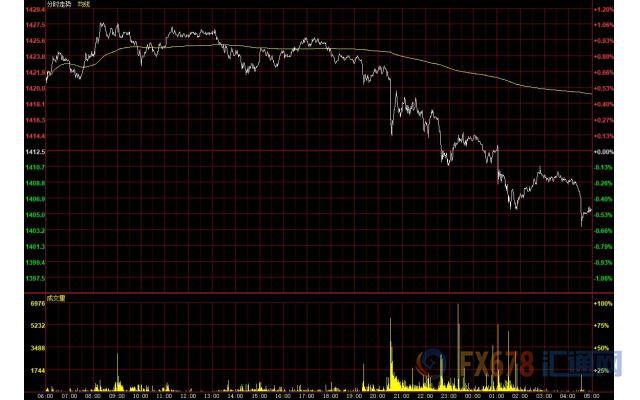

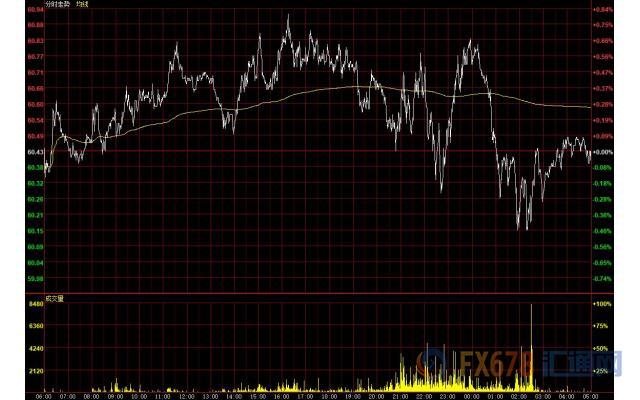

周四(7月11日)美元小幅走低,因美联储主席鲍威尔对美国经济的悲观评论提振本月稍晚降息的预期,美元前景依然黯淡;澳元、纽元等逐险货币涨幅居前,而避险货币表现落后。金价下挫,现货黄金跌逾15美元,一度刷新日内低点至1401.60美元/暗示,随着美元汇率跌幅收窄以及美债收益率飙升,不能产生利息收入的黄金吸引力减弱。油价涨势停止,交易员评估飓风对美国墨西哥湾沿岸炼油厂的威胁;此外,国际贸易现状和OPEC对全球需求的担忧也对市场产生影响。

商品收盘方面,COMEX 8月黄金期货收跌5.8美元,跌0.41%,报1406.70美元/盎司。WTI 8月原油期货收跌0.23美元,跌幅0.38%,报60.20美元/桶;布伦特9月原油期货收跌0.49美元,跌幅0.73%,报66.52美元/桶。

美国三大股指收盘涨跌互现 道指标普均创收盘新高;标普500指数收涨6.80点,涨幅0.23%,报2999.91点;纳斯达克指数收跌6.50点,跌幅0.08%,报8196.04点;道琼斯指数收涨227.90点,涨幅0.85%,报27088.08点。

周五前瞻

| 时间 | 区域 | 指标 | 前值 |

| 10:30 | 中国 | 6月贸易帐-人民币计价(亿元) | 2791.20 |

| 10:30 | 中国 | 6月出口年率-人民币计价(%) | 7.70 |

| 10:30 | 中国 | 6月进口年率-人民币计价(%) | -2.5 |

| 10:30 | 中国 | 6月贸易帐-美元计价(亿美元) | 416.60 |

| 10:30 | 中国 | 6月出口年率-美元计价(%) | 1.10 |

| 10:30 | 中国 | 6月进口年率-美元计价(%) | -8.5 |

| 16:00 | 中国 | 6月社会融资规模(亿人民币)(7/12-7/15) | 13952 |

| 16:00 | 中国 | 6月M2货币供应年率(%)(7/12-7/15) | 8.5 |

| 20:30 | 美国 | 6月PPI年率(%) | 1.8 |

| 20:30 | 美国 | 6月核心PPI年率(%) | 2.3 |

| 凌晨01:00 | 美国 | 7月12日当周总钻井总数(口) | 963 |

| 凌晨01:00 | 美国 | 7月12日当周石油钻井总数(口) | 788 |

| 凌晨01:00 | 美国 | 7月12日当周天然气钻井总数(口) | 174 |

16:00 IEA公布月度原油市场报告

22:00 美国2019年FOMC票委、芝加哥联储主席埃文斯(Charles Evans)就经济问题接受提问

全球主要市场行情一览

| 名称 | 最新价 | 涨跌 | 涨跌幅 | 最高 | 最低 | 昨收 |

| 上证指数 | 2917.76 | 2.46 | 0.08% | 2945.80 | 2907.89 | 2915.30 |

| 深证成指 | 9152.77 | -13.38 | -0.15% | 9282.95 | 9121.46 | 9166.15 |

| 日经225 | 21643.53 | 110.05 | 0.51% | 21649.93 | 21532.57 | 21533.48 |

| 恒生指数 | 28431.80 | 227.11 | 0.81% | 28582.69 | 28347.86 | 28204.69 |

| 德国DAX30 | 12332.12 | -41.29 | -0.33% | 12417.93 | 12307.34 | 12373.41 |

| 法国CAC40 | 5551.95 | -15.64 | -0.28% | 5592.30 | 5548.95 | 5567.59 |

| 英国FTSE100 | 7509.82 | -20.87 | -0.28% | 7558.34 | 7501.66 | 7530.69 |

| 道琼斯工业指数 | 27088.08 | 227.88 | 0.85% | 27088.45 | 26916.32 | 26860.20 |

| 纳斯达克指数 | 8196.04 | -6.49 | -0.08% | 8226.18 | 8171.63 | 8202.53 |

| 标普500 | 2999.89 | 6.82 | 0.23% | 3002.33 | 2988.80 | 2993.07 |

美国股市尾盘反弹并创历史最高收盘,而美国国债回落,因最新的美国通胀数据高于预期。标普500指数连续第三天上涨,盘中短暂突破3000点;道琼斯工业平均指数超过27000点。金融和科技股领涨标普,而地产和通讯板块表现落后。

商品

| 名称 | 最新价 | 涨跌 | 涨跌幅 | 最高 | 最低 | 昨收 |

| 现货黄金 | 1403.81 | -15.21 | -1.07% | 1427.23 | 1401.60 | 1419.02 |

| 现货钯金 | 1562.70 | -27.74 | -1.74% | 1602.61 | 1555.32 | 1590.44 |

| 现货白银 | 15.122 | -0.119 | -0.78% | 15.319 | 15.102 | 15.241 |

| 现货铂金 | 823.91 | -2.71 | -0.33% | 832.79 | 822.23 | 826.62 |

| 美国原油连续 | 60.43 | -0.00 | -0.00% | 60.94 | 60.14 | 60.43 |

金价下挫,随着美元汇率跌幅收窄以及美债收益率飙升,不能产生利息收入的黄金吸引力减弱。在一项关键指标显示美国6月份通胀率超过预期后,10年期美国国债收益率涨至一个月高点。该通胀数据可能使美联储对通胀的评估变得更为复杂,决策者正考虑最早本月实施降息。

INTL FCStone Inc.的分析师Ed Meir表示,黄金“陷入了几股乱流之中“利空因素是美元收复了失地,由于通胀数据强劲,收益率出现上升。高利率和强势的美元对黄金利空”

不过有分析师指出,对黄金的抛售可能是短暂的,因为央行发出了鸽派信号。即使周四美国通胀数据强于预期,交易员仍然预计美联储7月底肯定会降息。

原油期货涨势停止,交易员评估热带风暴Barry对美国墨西哥湾沿岸炼油厂的威胁;此外,国际贸易现状和OPEC对全球需求的担忧也对市场产生影响。OPEC周四发布报告称2020年市场前景疲弱,美国页岩油的飙升有可能导致明年再次出现供应过剩。

芝加哥Price Futures Group的高级市场分析师Phil Flynn表示,关于风暴,伊朗和对美联储降息的期待,市场已经消化了很多,我认为交易员正在变得谨慎。

OPEC最近同意将供应限制延长至2020年,并预计2020年的石油产量将比需求多出大约56万桶/日。非OPEC国家的供应将以超过两倍于全球石油需求的速度增长。Saxo Bank A/S商品战略负责人Ole Sloth Hansen称,油价突破60美元可能会带来一些额外的短期动能,但如果风暴在墨西哥湾消失,市场焦点将重新回到需求担忧上。

外汇

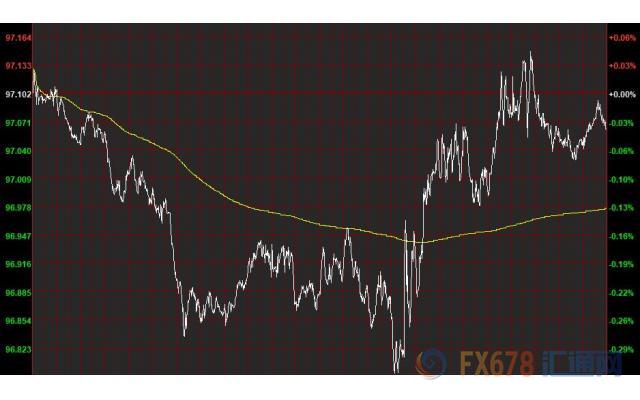

美元周四小幅走低,因美联储主席鲍威尔对美国经济的悲观评论提振本月稍晚降息的预期,美元前景依然黯淡。逐险货币兑美元上涨,美联储7月降息概率仍居高不下。

数据显示,美国6月核心消费者物价指数(CPI)上升0.3%,创下近一年半来最大升幅,因一系列商品和服务价格强劲上扬。另一份积极的经济报告显示,截至7月6日当周,初请失业金人数经季节因素调整后下降至20.9万人,为4月以来最低水准。不过,分析师表示,通胀数据没有影响到美联储将在本月的下次货币政策会议上降息的普遍预期,这次降息将是十年来的第一次。美国CPI强于预期未能撼动7月降息预期,但对降息幅度的预期下降。

Cambridge Global Payments外汇交易员Matthew Eidinger表示,美联储不太可能不降息,降息是作为防范未来经济疲弱的一项保险政策。

周四,鲍威尔对参议院银行委员会表示,货币政策并没有像预期的那样宽松,美联储已经暗示有加大宽松的空间。鲍威尔的证词再度确认,美联储准备采取行动维持经济扩张。纽约联储主席威廉姆斯表示,美联储的政策宽松理由已经增强,而亚特兰大和里士满联储主席质疑7月降息的必要性。

货币市场预计本月晚些时候将有一次降息,到2019年底将累计降息68个基点。道明证券资深外汇策略师Mazen Issa表示,如果对数据确实强劲,特别是上周强劲的美国非农就业报告有任何疑虑,我认为,昨天我们已经有了答案,鲍威尔强烈主张最早在7月放宽货币政策。

挪威克朗、瑞典克朗和纽元等逐险货币涨幅居前,而避险货币表现落后。欧元兑美元上涨0.03%至1.1254,尽管市场对欧洲央行将放松政策的预期升温,最新欧洲央行政策会议纪要显示决策者普遍认为需要为政策宽松做好准备。一位欧洲交易员称,周三在突破1.1230后做多的短线资金在1.1280附近获利了结。

英镑兑美元从六个月低点回升至1.2521,上涨0.15%,盘中一度上涨0.6%至盘中高点1.2571;伦敦交易员称,获利回吐卖盘在1.2550和1.2580附近,因英国经济低迷和英国退欧的最后期限即将到来。民意调查显示鲍里斯·约翰逊已经锁定保守党党首胜选。加拿大皇家银行分析师预计英国央行今年将降息。欧元兑日元和瑞郎尾盘升至日内高点,美元兑日元涨0.04%至108.50,东京交易时段一度下跌0.6%至107.86,为7月5日以来最低水平。

美元兑加元下跌0.08%至1.3072,盘中一度跌0.3%,跌至1.3042的盘中低点,逼近18个月低点1.3038,加元需要突破该水平来重拾上升趋势。美国银行经济学家认为,加拿大央行今年年内料按兵不动,但可能在明年一季度降息25个基点。纽元兑美元上涨0.21%至0.6661;澳元兑美元上涨0.22%至0.6974,尽管澳大利亚消费者通胀预期和投资房贷款疲软。

国际财经要闻

【美联储主席鲍威尔:货币政策没有美联储认为的宽松,希望用工具保持经济良好】鲍威尔称,在美国经济表现不错之际,一致要求美联储降息的市场预期让我感到惊讶。我们了解到,中性利率比我们此前以为的低,中性失业率也是如此。所以货币政策并没有像我们想象的那么宽松。

【美联储威廉姆斯称政策宽松理由已经增强】与今年早些时候相比,增加政策宽松度的状况和理由随时间推移而有所增强,我认为我会继续这样看。我们面临不确定性,特别是与贸易和全球增长有关。我们还面临通胀预期疲软的问题,显然通胀数据继续低于2%。

【美国政府:风暴导致美国墨西哥湾原油产量减少53%,相当于100.0912万桶/日】

【OPEC预计2020年出现新的供应过剩局面】OPEC预计,该组织在2020年的石油产量将比需求多出大约56万桶/日,因美国页岩油产量持续大幅增长,导致市场再度面临供应过剩威胁。OPEC预测,非OPEC产油国的石油供应将以超过两倍于全球石油需求的速度增长。

【美联储博斯蒂克:对7月降息的必要性持怀疑态度】亚特兰大联储主席博斯蒂克称,他对本月晚些时候降息的必要性持怀疑态度,因为就业市场表现良好且一些通胀指标接近美联储的2%目标。当被问及对减息是否心存怀疑时,他说“我认为这是一个公允的政策声明”。

国内财经要闻

【半年报行情渐入佳境,北上资金大幅加仓预增股】根据Wind统计显示,截至11日,A股已有799家上市公司公布了2019年半年报预测。其中报喜公司略多于报忧公司,具体来看,预增、略增、续盈、扭亏的各占 25.6%、13.8%、1.4%、7.3%,报喜合计占比48.2%;而首亏、续亏、预减、略减的各占 10.0%、14.0%、11.2%、4.3%,报忧合计占比39.4%,预告不确定的占比12.4%。业绩大幅增长的上市公司,也吸引了北上资金的重点关注,大比例增仓预增股。(证券时报)

【近七成创业板公司半年报业绩预喜】《证券日报》记者根据数据统计发现,截至7月11日,沪深两市共有697家上市公司率先披露了2019年半年报业绩预告,其中,共有216家创业板上市公司披露了2019年半年报业绩预告,占创业板上市公司总数比例为30.21%。(证券日报)

请先 !