周一(10月21日)欧洲时段,英镑兑美元一度站上1.3大关,创逾五个月新高至1.3013,英国首相约翰逊将再度出手,努力兑现10月31日如期脱欧的承诺。与此同时,对于约翰逊如今已获得足够支持让议会通过脱欧协议的乐观预期正在升温。内阁大臣们明确表示,在周六议会通过修正案迫使首相致信欧盟要求延期脱欧三个月后,约翰逊并没有退缩。约翰逊周一将再度要求下议院投票支持他与欧盟达成的脱欧协议。而议员们周六投票通过的修正案寻求更多时间来审查协议。约翰逊政府在前保守党籍大臣Oliver Letwin提出的修正案投票中以16票之差失败。大臣们周日坚持认为,现在已经拥有赢得投票所需的320名议员的支持。

欧洲时段,美油大跌1.8%至52.9美元/桶附近,受NYMEX天然气期货主力合约日内暴跌逾4%的拖累,此前英国脱欧带来的乐观情绪改善了市场风险偏好,全球股市有所走高,但全球经济增长的担忧依旧存在,油价并未表现强势,需要进一步关注充满不确定性的贸易局势。目前与全球经济增长放缓相关的的忧虑被搁置一旁,市场正等待有关中美贸易磋商的进一步指引;持续的贸易争端加剧了人们对全球经济衰退的担忧,因经济衰退将削弱原油需求。

★近期热点提要★

1、【英国议会下院领袖理斯-莫格将在北京时间22:40就《退出协议法案》(WAB)发表声明并为周二该法案的二读做准备】

2、【新兴市场热点土耳其和阿根廷又重回镁光灯下】

① 土耳其央行将在周四宣布最新利率决议。无庸置疑,16.5%的利率大方向是往下,因通胀压力减轻,且有一位自命为利率敌人的领导人。

② 但央行召开会议之际,正值里拉面临土耳其地缘政治急剧震荡的新挑战。土耳其在10月9日进军叙利亚,饱受外界抨击,债市受挫,里拉承压。

③ 另一方面,阿根廷政府也做好了应对挑战的准备,选民将在10月27日进行投票。现任总统马克理(Mauricio Macri)在8月初选中意外落败,如今也远远落后于总统候选人费尔南德斯(Alberto Fernandez);

④ 8月的意外结果撼动了阿根廷汇债市,披索和债券涨至纪录低位,投资人担心该国将放弃马克理的亲商政策,重走民粹主义的道路;

⑤ 阿根廷可能再次债务重整,其与IMF的贷款救助计划前景也充满疑问。现在应该做好准备,看谁有可能回答这些问题。

3、【欧洲企业财报表现可能再次落后于美国企业】

① 欧洲企业三季度财报季也将拉开帷幕,表现可能再次落后于美国企业。自2013年以来,美股的表现一直优于欧洲STOXX 600指数,受益于经济增长较强劲以及特朗普政府对企业实行大规模减税政策。

② 另一方面,欧洲企业似乎陷入企业衰退期。据路孚特数据,STOXX 600指数成份企业获利可能连续三季度下降,同比料将减少3.7%。但随着美国减税效应减退,现在可能是欧洲追赶的好时机。的确,预计2020年欧洲企业获利增长会超过美国。但鉴于经济引擎德国经济处在衰退的边缘,制造业形势暗淡,欧洲奋起直追似乎一如既往地难以预料。

③ 如果英国脱欧问题解决,德国同意一些财政刺激举措,经济阴霾有所改善,那么欧洲迎头赶上也不是遥不可及的事。即将到来的财报季中,企业获利反弹的任何迹象都可能促使投资组合经理重新考虑对欧洲的曝险。

4、【美股科技股财报将揭晓】

① 美国企业三季度财报季未来几天将进入高峰,根据IBES数据,超过130档标普500指数个股与逾三分之一道琼工业指数企业将公布财报。

② 各行各业的美企都将公布业绩,包括工业风向标波音与卡特彼勒(Caterpillar)、线上零售巨头亚马逊、生技领头羊百健(Biogen)与吉利德科学(Gilead Sciences),以及汽车业的福特,都将公布财报。

③ 投资者一直在准备迎接低迷的业绩,但随着一些较早公布的财报出炉,对业绩的预期已经有所改善,目前分析师预估三季度获利同比料下滑2.9%。IBES数据显示,一周前预估为下滑3.2%。

④ 不过资讯科技股前景似乎不见改善,此一类股占标普500指数成分股总数逾五分之一。数据表明,该类股获利可能较上年同期下滑近8%。

5、【随着上周六(10月21日)英国首相约翰逊按议会要求致函欧盟请求推迟脱欧,本周市场将关注以下事项】

① 周一可能就脱欧协议进行辩论:英国下议院领袖理斯-莫格上周六表示,政府计划周一提交约翰逊的脱欧协议,组织辩论和投票,但英国下议院议长伯考表示,在几位议员表示这样做将打破同一议题不能在同一会期上提交两次的议会惯例后,他将决定是否允许政府那么做;

② 周一苏格兰法庭聆讯:苏格兰的最高法院–高等民事法院周一将考虑一项法律挑战,这项法律挑战旨在迫使约翰逊遵守班恩法案;

③ 周二脱欧立法:上周六约翰逊告知议会:“下周政府将推出在10月31日以新脱欧协议所需的法案”。外界普遍预期周二将进行第一个主要阶段的讨论,尽管市场持乐观预期,但尚不清楚议员们是否有足够的票数来支持这样的计划;

④ 欧盟对推迟脱欧要求的回应:欧洲理事会主席图斯克上周六表示,他收到推迟脱欧的要求,目前正在与各成员国商讨如何回应。市场普遍认为欧盟其他27个成员国不太可能否决英国的延迟脱欧要求;

⑤ 大选:执政的保守党和主要反对党工党都表示,他们希望重新举行大选,但工党领袖柯尔宾曾表示,在排除无协议脱欧可能性之前,他不会支持举行大选的任何举动

★欧洲时段外汇行情回顾★

欧洲时段,美元指数盘中创三个月新低至97.1418,因日内英镑一度走高,受益于脱欧前景向好,令美元指数有所回落。丰业银行(Scotiabank)的Shaun Osborne表示,美元指数的疲软表现还可能继续,甚至受到英国脱欧和贸易争端的影响,持续到明年年初。

欧洲时段,欧元兑美元盘中触及8月14日以来的逾两个月新高至1.1179,因英镑汇价在日内再度走强,投资者在短暂的失望之后,仍继续看好英国有序脱欧前景。近期以来,关于英国脱欧的消息面因素主导市场,也令欧元反过来成为了英镑的“影子货币”。本周稍后,欧洲央行将召开政策会议,但市场已经提前预判现任行长德拉基在离任前的最后一次会议上料不会释放出重磅措施,因此,本周欧元汇价大概率仍将跟随英镑走势联动。

欧洲时段,英镑兑美元一度站上1.3大关,创逾五个月新高至1.3013,英国首相约翰逊将再度出手,努力兑现10月31日如期脱欧的承诺。与此同时,对于约翰逊如今已获得足够支持让议会通过脱欧协议的乐观预期正在升温。内阁大臣们明确表示,在周六议会通过修正案迫使首相致信欧盟要求延期脱欧三个月后,约翰逊并没有退缩。约翰逊周一将再度要求下议院投票支持他与欧盟达成的脱欧协议。而议员们周六投票通过的修正案寻求更多时间来审查协议。约翰逊政府在前保守党籍大臣Oliver Letwin提出的修正案投票中以16票之差失败。大臣们周日坚持认为,现在已经拥有赢得投票所需的320名议员的支持。

欧洲时段,美元兑日元交投于108.53附近,陷入高位震荡走势,一方面,全球贸易利多和英国脱欧乐观前景令避险货币日元的买需受压,但另一方面美元的持续疲软又限制了汇价上行,而美元兑日元在109关口也依旧面临着强大的趋势阻力;市场正在急切观望着本周英国脱欧局势的进一步进展。虽然脱欧协议表决遭到推迟,但眼下,英国硬脱欧的概率已经大大降低,10月31日之前突击达成协议的几率犹存。在此状况下,市场悲观情绪很难过度发酵,美元兑日元仍将在高位震荡后,伺机寻觅突破方向。

欧洲时段,美元兑加元创三个月新低至1.3098,商品货币延续上周的涨势,澳元,纽元,加元纷纷走高,加拿大联邦大选于北京时间19点正式开启,初步结果将在北京时间周二10点起陆续出炉。美元指数走势持续疲弱。而加拿大选情的影响暂未得到显现。选前民调显示加拿大两大政党支持率旗鼓相当,最后可能选出没有任何党派获得绝对多数,需要通过联合组合才能上台执政的“悬浮议会”局面。这对加元汇价后市走势平添了一些干扰性的变数,不排除汇价在开票后出现短时的剧烈波动。道明证券指出,日内关注加拿大大选结果,过去一个月来民意调查结果有所收紧,可能使两大政党都无法获得多数席位。

欧洲时段,美油大跌1.8%至52.9美元/桶附近,受NYMEX天然气期货主力合约日内暴跌逾4%的拖累,此前英国脱欧带来的乐观情绪改善了市场风险偏好,全球股市有所走高,但全球经济增长的担忧依旧存在,油价并未表现强势,需要进一步关注充满不确定性的贸易局势。目前与全球经济增长放缓相关的的忧虑被搁置一旁,市场正等待有关中美贸易磋商的进一步指引;持续的贸易争端加剧了人们对全球经济衰退的担忧,因经济衰退将削弱原油需求。

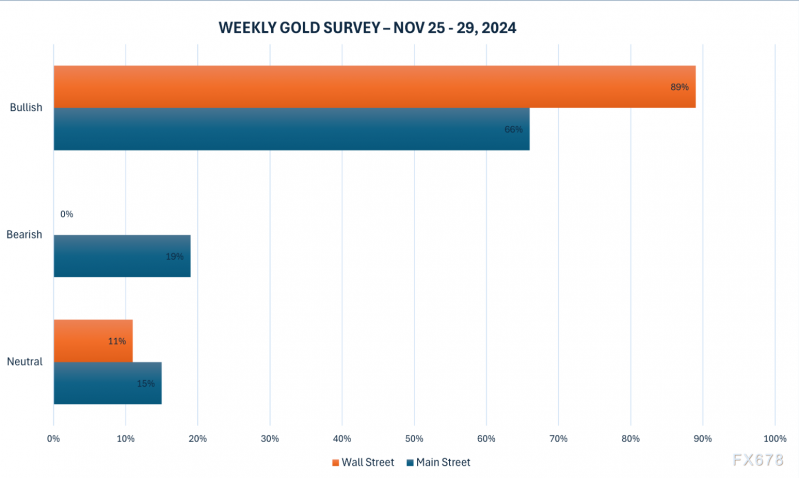

欧洲时段,现货黄金一度走高至1495美元/盎司附近,弱势美元与乐观的脱欧预期共同左右黄金市场,美元创三个月新低,而英国首相约翰逊将再度出手,努力兑现10月31日如期脱欧的承诺。与此同时,对于约翰逊如今已获得足够支持让议会通过脱欧协议的乐观预期正在升温,AxiTrader的策略师Stephen Innes表示,整个市场仍然是比较看多的,因为对贸易争端有所担忧,投资者们都在等待着金价回落后再入场。

机构观点

【本周四“超级马里奥”告别秀】

① 对于2012年曾誓言“竭尽全力”护卫欧元,从而挽救了欧元区的欧洲央行(ECB)行长德拉基来说,周四可能是至为感性的一天。

② 鉴于欧洲央行9月才公布广泛的宽松举措,因此预料周四的会议不会再有什么重大政策决定。反之,会议内容可能主要是挥别德拉基–担任欧洲央行行长八年的德拉基即将在10月31日卸任。

③ 纵然曾面对德国和其他保守欧元区国家的激烈反对,被冠上“超级马里奥”称号的德拉基已恢复外界对欧洲央行对抗危机能力的信心,且引导欧元区通过量化宽松(QE)的未知水域;

④ 但通胀率仍远低于欧洲央行“低于但接近2%”的目标,意味着他成为首位在任内从未升息的欧洲央行行长。而在其任内实施的空前大规模刺激举措使得继任者已无多少弹药来抗击另一次危机;

⑤ 德拉基可能利用其任内最后一次政策会议,敦促各国政府更有效地运用财政政策,来提振经济增长和通胀。他也可能得尽力平抚欧洲央行内对重启QE的歧见–但显然消除歧见得等下任欧洲央行行长拉加德来完成

【西太平洋银行:澳洲联储料于明年2月再度降息】

西太平洋银行在周度展望中指出,澳洲联储有可能实施超低利率,可能在2020年实施某种形式的资产购买计划;澳大利亚9月失业率从5.26%小幅降至5.20%,就业不足率从8.53%下降至8.35%,足以令澳洲联储避免在11月再度降息,我行基本预期为,澳洲联储可能于2020年2月将利率降低至0.5%,这将取决于澳洲联储对家庭现金流和货币效力能否升至0.25%的评估,与市场担忧意外事件不同得是,金融体系稳定性决定市场信心,澳洲联储还将评估降息是否会对通胀产生负面影响。

【全球货币宽松对黄金市场又意味着什么?】

① 分析师指出,一般而言,央行官员的态度转变似乎非常利好黄金。较低的政策利率应会转化为较低的实际利率,而一些债券收益率甚至可能进一步跌至负值。因此,低利率和高衰退风险的环境从根本上支持了金价;

② 尤其令人鼓舞的是,美联储也在放松其货币政策。这可能会导致美元走软,可能消除黄金市场面临的一些下行压力;

③ 长期以来,黄金和美国利率的走势。正如你所看到的,尽管在美联储的宽松周期中,黄金价格并不总是上涨,但最后两次都是对黄金有利的;

④ 关键的一点是,美联储的宽松周期伴随着美国和欧元区长期利率差收窄。当美联储降低利率时,利差通常会缩小,甚至变为负值;

⑤ 对于黄金多头来说,这是个好消息。美国和欧洲的利率差正处于历史高位。这就是最近支撑美元价值,阻止黄金进一步大幅上涨的原因;

⑥ 现在,随着美联储新一轮的宽松周期,利率差可能会有所缩小。这意味着,如果宽松货币政策真的会导致美元贬值,那么在中期内,金价还有进一步上涨的空间。

【道明证券:加拿大央行2020年将降息50基点】

① 道明证券分析师认为,加拿大央行在2020年将被迫跟进进入降息周期,全年时间内将累计降息50基点。

② 该行指出,虽然近期加拿大经济数据表现强劲,但此后,美国经济的失速趋势将难免对加拿大带来拖累。同时贸易领域的风险对于加拿大这样的经济体也是不堪承受之重。这意味着,在全球其他央行纷纷进入新一轮宽松周期之后,加拿大央行势必也难以独善其身;

③ 该行预计,虽然加拿大央行年内采取宽松行动仍会面临相当大的阻力,但是到了明年,时机就将进一步成熟,届时,宽松行动也将阻止加元汇价的进一步升值趋势。

【美国预算和贸易赤字扩大或预示美元走弱,黄金走强】

① 2011年至2018年间,美元对一篮子其它货币呈上涨态势,推动了黄金走向熊市。接下来美元会发生什么情况,很大程度上取决于美国的财政和货币政策;

② 过去的几十年中,若美国的双赤字(预算+贸易)扩大,则美元走弱。若两项赤字缩小,则美元趋于反弹;

③ 自2017年以来,美国的赤字激增,预算赤字从占GDP2.2%上升到4.7%,贸易赤字也同样略有上升。美国赤字扩大真正令人注目之处在于,即便失业率降到了50年来的低点,赤字仍未停止增长。通常而言,失业率下降时,赤字会缩小;

④ 但2018年的减税可不会为自己买单。税率从35%下降到21%,企业的税收减少了,但这一举措并未填补上什么有意义的漏洞,也很少有海外资金回流;

⑤ 若美联储2016-18年的紧缩周期和贸易摩擦导致增长急剧放缓或经济下行,赤字或将进一步扩大;

⑥ 此外,随着目前美联储采取宽松而非紧缩政策,美元牛市的可能性随之增加;这一旦发生,将是黄金的极大利好。不过,与欧洲迫在眉睫的贸易摩擦,也可能会打击到欧元。

【尽管全球贸易局势紧张,美国股市目前依然处于历史高位附近,石油价格可能正在向股市投资者发出警告信号】

① 凯投宏观(Capital Economics)称到目前为止,美国股票和公司债券并没有受到油价下跌带来的全球经济令人担忧的迹象的影响。但我们认为,不久之后,包括美国在内的全球经济增长放缓将对这两者造成不利影响。

② 衡量贸易政策不确定性的指标高企,IHS Markit经济学家估计,由此引发的不安情绪已经使得美国资本支出减少1000亿美元,相当于GDP的0.5%;

③ 当前情况与2014-16年相似,当时油价下跌至80美元/桶左右,主要是由于美国页岩油产量快速增长以及OPEC不愿减产。在那期间,标普500指数持续走高,尽管能源行业出现疲软迹象,整体信用利差仅略微上升;

④ 然而,随着中国经济走弱,人们对需求的担忧增加,股市和公司债券的确承受了压力,这一次油价下跌只是拖累了能源板块的股票和公司债券,投资者显然指望全球经济迅速复苏;

⑤ 但凯投宏观预计,美国经济增长将进一步放缓,并且2019年余下时间内保持疲软,这意味着其他行业也会步履蹒跚,这只是时间问题,预测2019年底标普500指数在2500点,较当前水平低约16%。

请先 !