北京时间周四(12月12日)凌晨3:00,美联储将公布年内最后一次利率决议。市场几乎肯定,美联储将维持现行的1.5%-1.75%联邦基金利率区间不变。投资者将密切关注同时发布的经济预期和利率点阵图。

美联储主席鲍威尔将在3:30召开新闻发布会。旷日持久的贸易争端仍然是美国经济持续增长面临的最大绊脚石,投资者也希望从鲍威尔措辞中探寻美联储对此的态度。

★上期政策回顾

美联储在10月份的政策会议后选择降息25个基点,这是年内第三次、也是连续第三次降息。并且发表声明称,“企业固定投资和出口保持疲弱”。10月份声明还删除了“将采取适当行动维持经济扩张,劳动力市场强劲,通胀接近2%的对称目标”一说。

美联储主席鲍威尔也在会后的新闻发布会上称,美国贸易政策及其对企业投资、制造业和出口的影响是美联储降息时考虑的一项主要因素。

但声明同时暗示,美联储决策层分歧加大,堪萨斯联储主席乔治和波士顿联储主席罗森格伦投票反对降息,更倾向于维稳利率。鲍威尔也暗示,除非发生相当糟糕的事情,否则美联储将维持利率不变。

★本期看点

① 点阵图的重要性

芝商所集团(CME)的“联储观察”工具最新数据显示,美联储2020年至多降息一次,且降息概率不到60%。但大多数经济学家也预期,美联储明年料不会加息。

鲍威尔在上次政策会议后也为加息设定了很高的门槛:“在考虑提高利率之前,我们需要看到通胀率确实处于显著持续上升的趋势。”

瑞银集团写道:“联邦公开市场委员会(FOMC)成员倾向于要么2020年不降息,或者仅仅一次降息。但无论选择哪一项,鲍威尔都可能会表示,美联储将在下一次利率变动之前保持极大的耐心。”

鲍威尔还可能低估点阵图的重要性,因为在过去一年中,美联储经历了立场的重大转变——暂停加息、降息、暂停降息。事实也表明,要团结FOMC成员的共识是相当困难的。

② 中性利率

随着美国经济有史以来持续时间最长的扩张周期进入第11个年头,美联储似乎也有意改变一些根深蒂固的观念。目前来看,强劲的就业市场并不一定会助长高通胀。这使得美联储决策者得以将利率长时间的保持在较低水平。

一年之前,美联储认为充分就业率(通胀加剧前可以达到的最低水平)应当在4.4%。而美联储副主席克拉里达上月建议,充分就业率可能应下调至3.6%。

但美国11月失业率降至半个世纪新低的3.5%,而美联储青睐的核心个人消费支出(PCE)年率10月份录得1.6%,长期无法达到设定的2%官方目标。

经济学家预计,美联储可能会再次下调其对充分就业和中性利率的估计,以便更好地反映出失业率和通胀所处的水平。

“中性利率”是指,利率处于既不会加速经济增长,也不会抑制经济增长的水平。中性利率通常不会也不应当频繁变更。美联储官员料表示,中性利率应当下调至2.5%,低于2018年9月的3%。

③ 贸易烂摊子拖累经济前景

强劲的消费基础让美国经济继续增长,但美国与10大贸易伙伴的关系都存在问题的现状,让企业对投资和招聘等重要问题难以做出决定。

美国总统特朗普还有几天的时间来决定是否在12月15日对价值约1560亿美元的中国输美消费品征收关税。另一方面,与墨西哥和加拿大签署的贸易协议仍然在等待美国国会批准。

仅在本月,特朗普就宣布对阿根廷和巴西输美的钢和铝产品加征关税,威胁对法国价值24亿美元的奶酪、香槟和其他商品加征100%的关税,并且就飞机补贴问题扬言对欧盟商品上调关税。

特朗普曾表示,中国将为更高的关税买单。但纽约联储的一项研究发现,加征关税给美国人带来的痛苦最大。一个名为“关税伤害美国腹地(Tariffs Hurt the Heartland)”的游说活动组织起逾150个反对提高关税的行业团体,称自关税壁垒加高以来,美国消费者和企业已因加征关税而额外支出了420亿美元。

美国7-9月当季企业支出连续第二个季度下滑。11月制造业活动连续第四个月萎缩,因新订单下滑,美国制造业高管预估2020年资本支出将比2019年减少2.1%。

即便美国11月新增非农岗位逾18万,增量创十个月新高。但就业市场保持韧性,部份原因也是劳动力短缺导致的招工难,企业不愿解雇员工。

若贸易磋商成果逊于预期,只要经济数据有一丁点的表现失色,导致某种程度的股市剧烈波动,都最终将损及整体经济,企业和家庭财富都将受创。

法国巴黎银行首席分析师Daniel Ahn表示,他已经预期明年美国每月新增就业人口将放缓,非农就业岗位增幅将降至10万(能否吸纳新增就业人口的分水岭)以下。

④ 如何看待全球放缓

上周公布的美国就业报告意外强劲,令人更加相信美国到目前为止仍免于受到很多全球问题的侵害,但毕竟全球经济在放缓。

国际货币基金组织(IMF)在10月的半年度会议时调降对全球今明两年经济成长预估,并称前景依然“不稳定”。

日本第一生命经济研究所经济分析师新家义贵说:“在2020年的大部分时间里,海外增长可能会停滞不前。”

安本标准投资管理的资深全球经济学家James McCann称:“我们整体的观点是,全球经济从现在开始的限速降低了。”他表示,这可能会抑制美国经济增长,即便贸易冲突会有所缓解也会如此。

★机构观点

美国银行:对于美联储12月会议,美国利率市场的反应或有限

美国银行的分析师指出, 整个美国利率市场对美联储会议的反应有限,因为2020年点阵图中值将是1.625%,暗示利率不会受到调整。

但是,如果美联储在重新评估风险平衡之后,新公布点阵图中值上升,那“很可能导致市场已经体现的2020年政策宽松预期回落,收益率曲线扁平化,与之前三次FOMC会议时的情况一致。

摩根大通:点阵图或暗示美联储2020年维持利率不变

摩根大通的经济学费罗利(Michael Feroli)表示,他认为美联储所谓的点阵图将表明,到2020年利率不会出现变化。

尽管2020年仍有一些指标可能暗示美联储加息一两次,但他们怀疑多数FOMC成员认为未来一年不会调整政策利率。

基准联邦基金利率的中间值将会升高,但只是逐渐升高;费罗利认为,到2022年底,中间点的位置该是2.125%,这使得利率政策保持在一个“宽松”的水平,或者在预测范围内支持经济增长。

德意志银行:美联储12月料维稳,聚焦点阵图

德意志银行预计本周美联储12月利率决议将维稳利率,不过会议看点犹存,因为美联储将发布最新的经济预测预测,市场参与者像往常一样关注利率预期点阵图,以寻找成员的利率偏差是否正在改变的线索,上周出炉的美国11月非农数据向好,可能给予决策者们信心。

荷兰银行:美联储或于明年一季度降息

荷兰银行预计本周美联储12月利率决议按兵不动,重申对目前的政策感到舒适,自上次美联储会议以来美国经济好坏参半,虽然美国11月非农就业数据强劲,但ISM调查显示制造业仍然非常疲软,进口下降表明国内需求疲软。

此外非制造业ISM调查显示,制造业疲弱这一趋势或将波及到服务业;服务业疲弱料将抑制消费者在新一年的支出,对2020年美国制造业和服务业增长预期远低于美联储预期,美联储料进一步降息,或于明年一季度进行。

加拿大国家银行财富管理(NBF):美联储将维持目标利率区间不变

NBF表示,从最新的美联储经济褐皮书来看,10月到11月中旬,美国经济总体上继续温和扩张,且最近的采购经理人调查也强化了这一现象。

因此,除非未来几天在贸易方面出现不利的进展,预计美联储为2020年GDP增速预期不会大幅改变,从而允许像美联储梅斯特所说的那样“谨慎等待”。目前基本情境仍是维持目标利率区间在1.50%-1.75%不变。

丹斯克银行:在进行连续三次降息之后,预计美联储本周将维持联邦基金目标利率不变

美国联邦公开市场委员会(FOMC)成员已经明确表态认为目前货币政策合适、希望在下次行动前观察事态发展的立场。市场料关注美联储最新的点阵图。

该行的基本预期是美联储将于明年春季进行下一次降息,但这一概率并不算高。我行并不预期美国将走向经济衰退,但认为经济较美联储预期更为脆弱。

★市场反应前瞻

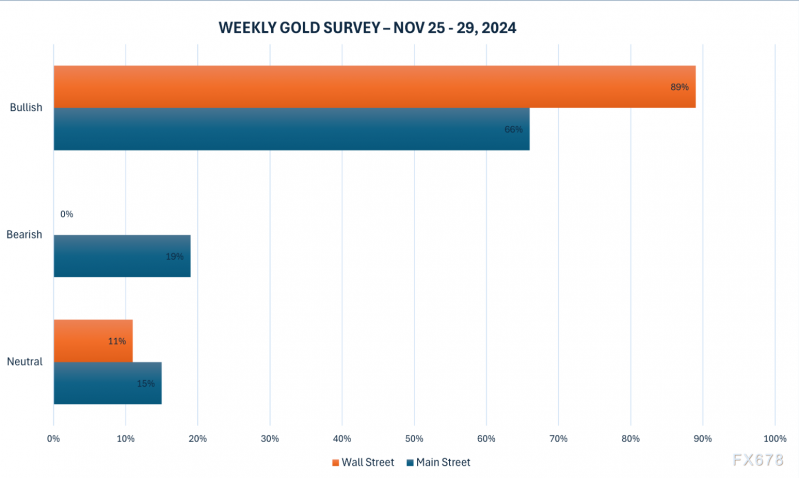

在美联储按兵不动的情况下,若美联储公布的利率点阵图显示,明年的联邦基金利率区间中值没有下降,预计美元指数将有所上扬,短线涨幅在15点左右;黄金短线料承压下行5-6美元。

但若美联储看衰明年经济增长前景,美元指数涨幅料受到限制,黄金也会相应受到支撑;若美联储暗示明年可能降息一次,美元指数短线料承压下行逾10点,黄金短线或上扬4-5美元。

★技术分析

美元指数本周须站稳97.60

美元指数在98.50附近遭受空头强力阻击,市场或延续近期遭受的抛压。97.60有望成为本周的多空分水岭。若周末收盘无法站上该价位,美指短期未来走势偏空。

图形上看,美指在10月中旬下破上升收敛楔形区间下沿,中线偏空走势已经奠定。后市不排除跌向96整数关口。

现货黄金在1453美元-1489美元区间呈中性

现货黄金在1453美元-1489美元区间内维持震荡格局。它们分别是自1266美元开启的上行3浪的100%目标位,以及自1160美元开启的上行(C)浪的100%目标位。

若金价上破1489美元,则确认自1445美元开启上行5浪走势,3浪和5浪都是(C)浪的子浪;反之若跌破1453美元;金价可能自1557美元开启中期下行走势。

请先 !