周一(2月3日)美元大涨,强劲的制造业数据提振了美元,美元也受到美债收益率上升的支撑;英镑兑美元暴跌逾200点,一度下跌1.7%,创下六周多以来的最大跌幅,因英国与欧盟围绕贸易协议谈判出现争执。金价在触及逾三周高点后下滑,因美元走强、美股大幅反弹且全球公共卫生事件可能损害黄金的实物需求。油价大跌,美油击穿50美元关口,创去年1月9日以来新低至49.80美元/桶,布油跌超4%。

商品收盘方面,COMEX 4月黄金期货收跌5.5美元,收于每盎司1582.4美元,跌幅为0.35%。WTI 3月原油期货收跌1.45美元,跌幅2.81%,报50.11美元/桶;盘中最低跌至49.91美元;布伦特4月原油期货收跌2.17美元,跌幅3.83%,报54.45美元/桶,为2019年1月3日以来最低水平。

美国三大股指全线收涨,标普500指数收盘上涨23.40点,涨幅0.73%,报3248.92点;纳斯达克指数收盘上涨122.50点,涨幅1.34%,报9273.40点;道琼斯指数收盘上涨143.80点,涨幅0.51%,报28399.81点。

周二前瞻

| 时间 | 区域 | 指标 | 前值 |

| 11:30 | 澳大利亚 | 2月现金利率(%) | 0.75 |

| 23:00 | 美国 | 12月耐用品订单月率终值(%) | 2.4 |

| 23:00 | 美国 | 12月工厂订单月率(%) | -0.7 |

| 凌晨05:30 | 美国 | 截至1月31日当周API原油库存变动(万桶) | -427 |

| 凌晨05:30 | 美国 | 截至1月31日当周API汽油库存变动(万桶) | 327 |

| 凌晨05:30 | 美国 | 截至1月31日当周API精炼油库存变动(万桶) | -14.1 |

| 凌晨05:45 | 新西兰 | 第四季度失业率(%) | 4.2 |

11:30 澳洲联储公布利率决议

全球主要市场行情一览

| 名称 | 最新价 | 涨跌 | 涨跌幅 | 最高 | 最低 | 昨收 |

| 上证指数 | 2746.61 | -229.92 | -7.72% | 2766.58 | 2716.70 | 2976.53 |

| 深证成指 | 9779.67 | -902.24 | -8.45% | 9934.35 | 9706.58 | 10681.90 |

| 日经225 | 22971.94 | -233.24 | -1.01% | 23023.73 | 22775.92 | 23205.18 |

| 恒生指数 | 26356.98 | -128.81 | -0.49% | 26512.58 | 26145.59 | 26485.79 |

| 德国DAX30 | 13045.19 | 63.22 | 0.49% | 13077.57 | 12987.53 | 12981.97 |

| 法国CAC40 | 5832.51 | 26.17 | 0.45% | 5857.40 | 5804.14 | 5806.34 |

| 英国FTSE100 | 7326.31 | 40.30 | 0.55% | 7359.98 | 7285.16 | 7286.01 |

| 道琼斯工业指数 | 28399.81 | 143.78 | 0.51% | 28630.39 | 28319.65 | 28256.03 |

| 纳斯达克指数 | 9273.40 | 122.47 | 1.34% | 9299.85 | 9188.55 | 9150.94 |

| 标普500 | 3248.91 | 23.39 | 0.73% | 3268.44 | 3235.66 | 3225.52 |

美国股市周一上涨,受重量级科技股和美国制造业活动意外强劲提振。State Street Global Advisors首席投资策略师Michael Arone表示,投资者关注的不只是全球公共卫生事件的潜在负面影响,从历史上看,这些事件已被证明是投资者的一个买入机会,人们可能在某种程度上对我们在这方面的进展感到放心。

贵金属与原油

| 名称 | 最新价 | 涨跌 | 涨跌幅 | 最高 | 最低 | 昨收 |

| 现货黄金 | 1576.73 | -12.43 | -0.78% | 1592.11 | 1569.79 | 1589.16 |

| 现货钯金 | 2325.56 | 37.79 | 1.65% | 2333.09 | 2270.05 | 2287.77 |

| 现货白银 | 17.682 | -0.360 | -2.00% | 18.125 | 17.602 | 18.043 |

| 现货铂金 | 969.05 | 8.01 | 0.83% | 973.69 | 952.16 | 961.04 |

| 美国原油连续 | 49.91 | -1.65 | -3.20% | 51.97 | 49.80 | 51.56 |

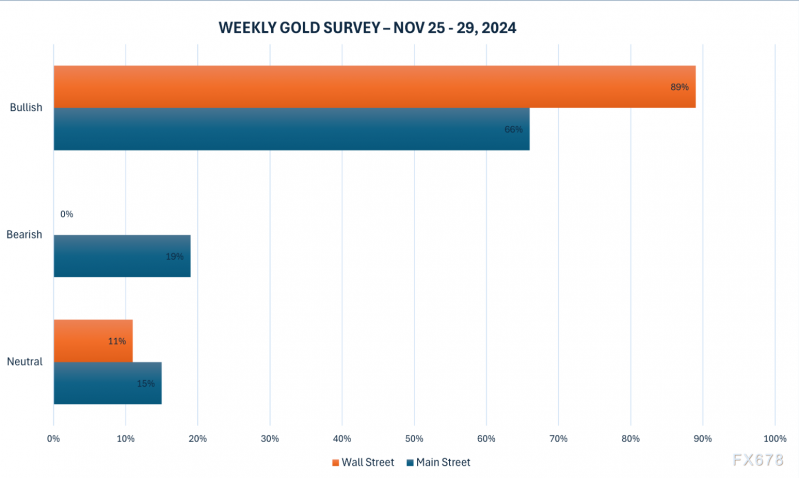

金价在触及逾三周高点后下滑,因美国股市反弹并且全球公共卫生事件可能损害世界最大黄金买家中国的实物需求。加拿大皇家银行资本市场总经理George Gero表示,美国制造业数据利好,美国股市从上周五的低位回升,资金流出金市,金价高位下滑;另外,美国债息上扬,吸引部分资金转持债券,也是利空金价的因素;期金收市时,美元指数上扬,对金价构成不利。

盛宝银行大宗商品策略负责人Ole Hansen称,市场在某种程度上担心全球经济放缓是一回事,但在短期内,这可能会损害实物需求这一方面(珠宝甚至官方购买需求),这就限制黄金的上升;Hansen指出,由于白银大量依赖工业需求,因此受到了经济增长疑虑的威胁。

油价周一暴跌,布油和WTI原油期货双双进入熊市,美油收于50.11美元/桶,全天下跌2.8%,较上月高点63美元跌超20%;布伦特原油期货收跌2.17美元/桶,跌幅3.83%,收报54.45美元/桶,盘中刷新2019年1月3日以来最低水平,较去年9月高位69.02美元/桶下跌逾20%。

WTI原油期货跌至一年来最低,据了解中国能源行业的知情人士透露,中国的石油需求已经下降了约300万桶/天,相当于总消费量的20%。能源顾问公司Stratas Advisors分析称,油价下跌是因为全球公共卫生事件大大降低了石油需求,而中国是世界上最大的石油进口国。

有报道称,欧佩克及其盟友正考虑将石油日产量提高50万桶,以抵消低迷的需求前景对油价的负面影响。但油价对这一消息的积极反应仍然是短暂的,表明市场认为这一措施不足以平衡市场。FXTM分析师Hussein Sayed表示,市场需要保证供需平衡,油价才能触底。这表明欧佩克不仅要承诺延长减产时限,甚至在3月之后实施更深层次的减产。

外汇

周一美元大涨,美国强劲的1月份制造业数据刺激风险偏好,美元也受到美债收益率上升的支撑;而英镑跌破1.30关键心理水平,创下六周多以来的最大跌幅,因英国与欧盟围绕贸易协议谈判出现争执;避险货币日元和瑞郎下跌,因风险情绪改善;澳元在澳洲联储周二决策前夕持稳。

美元指数涨0.46%至97.82,美元兑G-10货币普遍走高,美国1月份Markit制造业PMI从51.7升至51.9,超过预期。1月份ISM制造业活动指数也好于预期,重返扩张区域。凯投宏观(Capital Economics)资深美国分析师Andrew Hunter称,随着近几个月来全球经济成长企稳,且国内需求也开始回升,ISM的调查进一步证明,2020年对美国制造业来说可能是较好的一年。

欧元兑美元跌0.30%至1.1060;欧洲交易员称,该货币对在55日移动均线1.1095附近遭遇宏观卖盘;在1.1040下方触发止损盘,1.1020附近还有额外止损盘。德国央行行长Weidmann暗示对调整通胀目标持开放态度。欧元兑瑞郎触及1.0664,创2017年4月以来的最低水平;关键支撑在2017年低点1.0632。

英镑兑美元一度下跌1.7%,至1.2983,创下六周多以来的最大跌幅,抹去英国央行决策后取得的涨幅。随着为期11个月的贸易协议谈判的启动,英国首相约翰逊与欧盟首席谈判代表巴尼耶之间发生争执。

美元兑日元一度上涨0.31%至108.69;支撑位在盘中低点108.32,阻力位在一目均衡图云底108.81。美元兑瑞郎涨0.26%至0.9659。Tempus Inc负责交易的副总裁John Doyle表示,风险情绪转好,因上周股市抛售和避险买盘有点过头。

其它货币对方面,美元兑加元上涨逾0.37%至1.3286,盘中一度升至1.3304,为近二个月来最高,油价疲软之际,该货币对维持在200日移动均线1.3227上方。澳元兑美元基本持平在0.6692左右,站稳四个月低点0.6671上方,澳洲联储今天料维持基准利率不变。纽元兑美元跌0.03%至0.6462。

国际要闻

【美国制造业在1月份取得六个月来首次扩张】–?美国的一个制造业指标1月份大幅反弹,超出预期,暗示这个处境艰难的行业自7月以来首次取得增长。根据周一发布的数据,供应管理学会1月份制造业采购经理指数从12月份的近四年低点47.8升至50.9。虽然只是略高于代表扩张的50分水岭,但月度涨幅是2013年中以来最大。

【OPEC及其同盟考虑举行紧急会议,讨论加大减产力度以稳定油价】有报道称,欧佩克及其盟友正考虑将石油日产量提高50万桶,以抵消低迷的需求前景对油价的负面影响。克里姆林宫表示,总统普京和沙特国王讨论了油市情况,准备好继续有关欧佩克+减产协议的合作。

【欧洲央行魏德曼暗示对调整通胀目标持开放态度】–?德国央行行长魏德曼表示,欧洲央行需要一个“可以理解、具有前瞻性和现实的”通胀目标–但未必会更高。

【据悉,利比亚石油产量下滑至20.4万桶/日,为2011年以来最低水平,因利比亚油港已关闭第三周】

国内要闻

【证券时报头版评论:以长线心态应对短期市场波动】无论是从历史上意外事件对市场冲击的规律看,还是从当前经济基本面、政策面和A股的估值水平看,都不存在值得恐慌的理由,把握好“危”与“机”的辩证关系有助于更好地把握自己的投资行为。 目前A股市场估值总体较为合理,部分优质资产价格经过下跌后吸引力进一步增强。真正良好的长期投资机会常常发生在那些不会引起经济实质性变化的利空来临之时。要相信股市最终还是要反映经济基本面,克服羊群效应,避免恐慌,以价值投资理念立于市场,或许是面对当前形势时的理性选择。

【春节后国内油价或首次下调】据中新经纬,今日(4日)24时,农历鼠年春节后首次成品油调价窗口将开启。机构指出,本轮计价周期内,国际油价呈现下跌行情,节前原油变化率维持在负值低位。据机构测算,本次成品油价格大概率下调。

【去年深市八成公司盈利,龙头企业引领发展】统计数据显示,截至2020年2月3日,深市共1623家上市公司披露2019年度业绩预告、快报或年报。1623家公司中,有1327家公司预计2019年度实现盈利,占比82%;1015家公司预计实现业绩同比增长,占比63%。主板、中小板、创业板龙头公司业绩同比实现增长的公司占比分别为80%、84%、87%,同比增速超50%的公司占比分别为51%、56%、29%,高于已披露业绩预告公司平均水平。(证券时报)

请先 !