周一(7月6日)上海原油价格上涨,主力合约SC2008,以298.7元/桶收盘,上涨0.03%。油价整体窄幅震荡,亚洲股市上涨给油价提供支撑,尤其是中国股市连续飙升,美国产出也在下降,但投资者仍担心新冠病毒感染病例激增可能抑制美国的石油需求。据统计,仅7月前四天,有15个州公布新冠肺炎新增病例创纪录,节日聚会恐导致感染病例进一步激增。澳新银行分析师在一份报告中称,美国部分州新增病例增加仍在困扰能源需求前景,但随着石油输出国组织(OPEC)产出降至数十年低点,俄罗斯产量降至接近减产目标水平,仍有一些市场人士在关注供应趋紧。

OPEC和俄罗斯等产油国已承诺7月将连续第三个月将产量减少创纪录的970万桶/日。7月之后,减产幅度将调整至770万桶/日,直到12月。尽管油价上涨促使部分产油商开始恢复钻探活动,活跃钻机下降速度已经放慢,但美国油气活跃钻机数量连续第九周降至纪录低点。能源网站Oilprice分析师Nick Cunningham表示,疫情在美国等国家继续蔓延,可能爆发第二波疫情,从而打击石油需求增加库存;OPEC+可能从8月份开始将石油产量增加200万桶/日,因此油价恐没有多少上行空间。

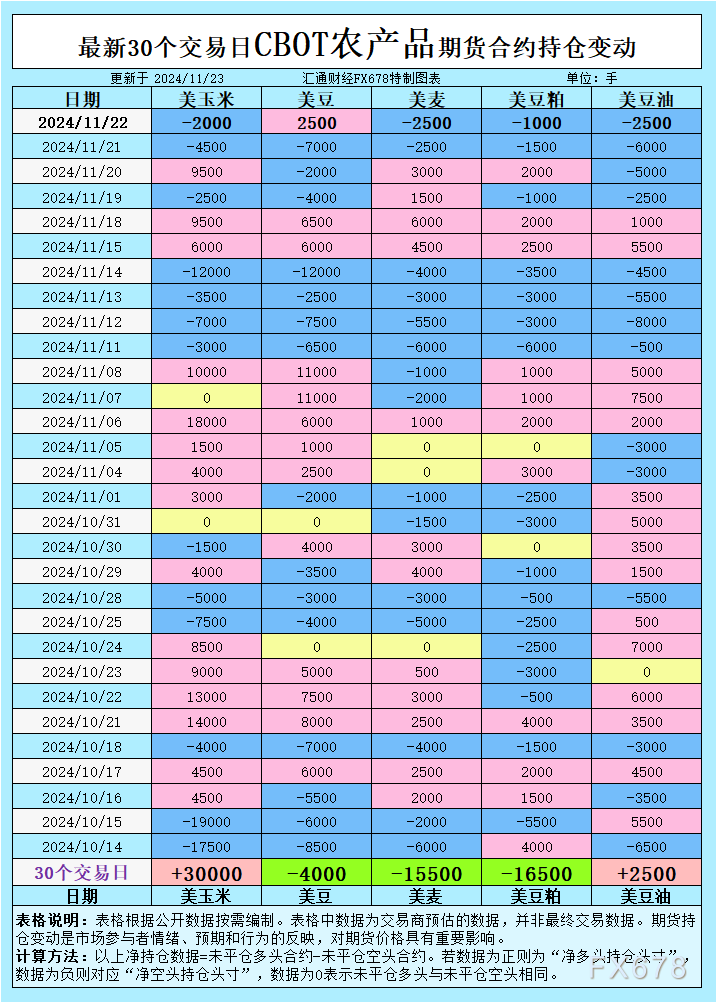

期货合约和成交情况一览

上海国际能源交易中心成交情况 2020年7月6日(周一)

交易综述与交易策略

上海原油价格上涨,主力合约SC2008,以298.7元/桶收盘,上涨0.03%。全部合约成交127531手,持仓减少2897手至125830手。主力合约成交82133手,持仓减少2011手至39973手。

交易逻辑:亚洲股市上涨给油价提供支撑,尤其是中国股市连续飙升,美国产出也在下降,但投资者仍担心新冠病毒感染病例激增可能抑制美国的石油需求。

支撑位:美油35关口获支撑;INE原油260关口存支撑。

阻力位:INE原油300关口存阻力;美原油45关口阻力强劲。

交易策略:短线基本面多空各有,空头建议背靠320做空,多头建议背靠250做多。

中国及海外消息

【OPEC二手数据来源机构:西非产油国6月减产履约率仍旧糟糕】

① 能源情报的初步评估显示,尽管西非成员国仍不遵守协议,但参与欧佩克(Opec)目前减产的10个欧佩克成员国6月份已将产量削减近180万桶/日。

② 中东海湾地区的核心成员国沙特、阿联酋和科威特都兑现了自愿进一步减产的承诺。阿尔及利亚继续保持一流的执行率。但最大的意外是伊拉克,其产量较5月份减少了令人瞠目的54.1万桶/日。

③ 然而,OPEC五个西非国家中,只有安哥拉和加蓬与上月相比削减了产量。没有一个国家接近完全履约,尼日利亚的表现最为突出

【沙特阿美将8月所有运往亚洲的原油价格上调1美元/桶,沙特阿美将8月面向亚洲客户的轻质原油价格上调1.2美元/桶】

【中物联:预计后期国内需求对大宗商品市场将有明显拉动作用】

中国物流与采购联合会网站5日消息,6月份国内大宗商品市场供应继续增加,需求回落放缓,市场供大于求的迹象进一步凸显,商品库存出现积压,淡季特征开始显现。整体来看,7月份国内大宗商品市场供强需弱的格局基本确立,市场下行压力明显加大。不过,在国内经济持续复苏以及国家持续“资金放水”的政策红利下,预计后期国内市场需求有望不断恢复,对国内大宗商品市场将有明显的拉动作用。

【一位与安哥拉关系密切的原油消息人士:安哥拉可能在6月份没有达到OPEC+减产要求,但它确实提高了遵守程度,而且在7月和8月可能会进一步减产】

【GPC能源研究中心预计,页岩油产业可能要到2023年9月才能恢复原有的水平】

当前的情况将持续至11月,美国页岩油产业才可能出现复苏,恢复至公共卫生事件爆发前的水平需要大概一年的时间。但是,该研究中心还考虑了可能出现的最糟糕的情况,即状况没有出现预想的好转,在这样的情况下,那么页岩油产业可能要到2023年9月才能恢复原有的水平。

【全球两大能源机构推出“新基准” 美国WTI体系遭挑战】

自WTI原油期货价格4月首次出现负值以来,美国原油市场呼吁“制定新价格基准”的声音越来越高。6月末,全球两大能源研究机构标普全球普氏和阿格斯,分别推出了基于墨西哥湾沿岸原油出口的不同计价方法的新价格评估指数。业界普遍认为,这将给美传统内陆体系的WTI带来极大挑战和冲击。(中国能源报)

【伊朗向委运油美国寻求没收】

美国联邦检察官向一家联邦法院提起诉讼,寻求没收4艘驶向委内瑞拉油轮所装载的伊朗汽油,称这笔交易将使遭美国制裁的伊朗伊斯兰革命卫队受益。伊朗常驻联合国代表团批评美方此举形同“海盗”。(新华网)

【中物联:6月中国大宗商品指数为105.2%,较上月回落0.7个百分点】

中国物流与采购联合会5日发布数据显示,2020年6月份中国大宗商品指数(CBMI)为105.2%,较上月回落0.7个百分点。各分项指数中,供应指数继续上升,销售指数有所回落,库存指数止跌回升。

【尼日利亚、安哥拉和伊拉克若迟迟减产不达标,沙特可能会与之引发油价战】

① 据OPEC代表称,沙特能源部长此前威胁尼日利亚、安哥拉和伊拉克,如果它们与减产不符,将再次爆发油价战;

② 沙特方面称,如果他们的产量继续超过配额,沙特将针对这三个国家的主要销售市场,以折扣价出售其原油,从而抢占市场份额;

③ 在6月,尽管在沙特和阿联酋等国的努力下,OPEC+的减产执行率超过100%,但伊拉克、安哥拉和尼日利亚仍未达到配额要求:伊拉克仅达到了70%的履约率,尼日利亚好一些,达到了77%,安哥拉则达到了83%。尽管如此,这还远远不够;

④ 分析人士称,沙特的发言并非是空穴来风,因为沙特不仅是最新协议的推动者,他还自愿额外减产,上个月,沙特最初设定了850万桶/日的配额,但最后石油产量仅为753万桶/日。换言之,沙特实际上已经采取了一切措施来支撑价格。但是另外三个产油国迟迟未能达成目标,即使沙特是最有耐心的生产者,也会感到沮丧;

⑤ 而现在已经出现了一些不太积极的信号。上周安哥拉称,他们不会像其它国家那样在7-9月对超额生产进行弥补,只能在10-12月进行补偿。

【在壳牌本周220亿美元的减损支出中,澳大利亚首当其冲】

壳牌表示,将对其澳大利亚天然气资产减记80亿至90亿美元,其中40%的资产减记来自澳大利亚。根据澳大利亚能源监管机构本周的数据,壳牌在东澳大利亚的天然气储量(全部位于昆士兰州煤层气油田内)自2016年以来下降了30%。

机构观点

【华泰期货:原油市场来到十字路口】

近期油价在40美元/桶附近震荡,此前市场预期的阶段性调整未能出现,虽然中国原油采购已经放缓,但OPEC+限产使得供应依然偏紧,供需边际上依然处于紧平衡状态,原油库存从浮仓开始去化,而原油实货贴水也维持相对坚挺,原油远期曲线接近平水。但向前看,油市将从供需两弱转为供需两旺。

从供给的角度看,我们认为6月份已经是全年产量的低点,OPEC产量6月份降至2260万桶/日,出口降至1800万桶/日以下,是90年代以来的最低点,俄罗斯的产量也降至940万桶/日,剔除凝析油后的原油产量约在850万桶/日,其旗舰原油乌拉尔原油的船货出口量也在7月份降至80万桶/日以下。而非OPEC方面,美国钻机与压裂机组数量下降超过70%,其产量从1260万桶/日降至约1050万桶/日,加拿大产量也下降近150万桶/日,巴西与挪威等国家也有不同幅度的减产。但往后看,我们认为产量的低点已过,未来供应恢复的趋势是相对确定的。OPEC方面,沙特、阿联酋与科威特的120万桶/日自愿减产将从7月份开始取消,而利比亚近期也在酝酿恢复原油生产与出口,此外,按照OPEC此前的减产计划,从8月份开始减产规模要从970万桶/日收缩至770万桶/日,是否如期收缩减产将在7月15日的部长视频会议上决定。虽然目前由于沙特强调合规率,伊拉克以及尼日利亚等国可能进一步减产,但我们对这几个作弊国家的减产执行仍持怀疑态度。值得一提的是委内瑞拉,由于美国制裁进一步收紧,委内瑞拉产量6月份降至34万桶/日,出口降至20万桶/日以下,未来委内瑞拉产量与出口将进一步下降,但对OPEC总产量的影响已经不大了。而非OPEC方面,美国方面各大页岩油生产商开始逐步复产,根据各大公司的表态来看,预计7月份美国产量将会恢复50万桶/日,主要来自前期已钻但未完井(DUC)的产能释放,我们认为未来压裂机组数的反弹将会快于钻机数量。而加拿大方面,随着二季度油砂加工厂检修的结束以及油价的反弹,预计其产量也会逐步从低点恢复。

而从需求端来看,近期中国原油采购的力量明显放缓,从船期数据来看,7~8月份的到港量下滑,原油罐容空间不足以及地板价红利消失将会让原油进口回归正常化,但由于二季度超买过多,毫无疑问会透支三季度的部分需求。中国买兴缓和全球其他炼厂则获得喘息,近期全球炼厂利润有所反弹,成品油裂解价差也随着封城结束而有所回升,但炼厂依然面临较大的经营压力,尤其是当前全球中间馏分油的库存高企,炼厂的复工依然非常缓慢,其他国家能否从中国手上接过需求的接力棒目前依然存疑。

当前原油市场仍处于脆弱的平衡阶段,中国买兴放缓,欧洲炼厂消化北海与西非浮仓,美国进口减少,但亚太除中国以外的国家增加美国采购弥补中东缺口,原油市场正在站在十字路口,我们认为当前美国原油出口以及美国原油库存的边际变化是最重要的观测指标。

【摩根士丹利指出,美国的页岩油产业将经历3个阶段,才能从当前的危机中复苏】

第一阶段是让处于关闭状态的油井开始恢复工作,第二阶段的任务是稳定生产水平,成功度过这个阶段需要使平均油价达到每桶40美元,而第三阶段则是生产增长的阶段,但前提是原油价格达到每桶50美元的水平。

【Rystad Energy:疫情二次蔓延或导致需求再下滑250万桶/日】

① 随着疫情在部分国家出现二次蔓延的迹象,Rystad Energy表示,与目前所预测的2020年需求为8900万桶/日相比,如果出现二次蔓延,2020年的全球石油需求可能会下降至8650万桶/日;

② 该机构认为,预计石油需求影响不会像第一次疫情爆发那样强烈,因为限制性措施将仅限于特定地区和部门,因此预计这些“定向锁定”措施将减少对于需求的负面影响,以免重覆4月份7370万桶/日的绝对低位;

③ Rystad Energy表示,在2020年4月,原油需求的最大损失为2600万桶/日,预计第二波疫情的需求损失最大为1800万桶/日;

④ Rystad Energy的高级石油市场分析师Artyom chen表示:“在9月和10月北半球的流感季节开始时,疫情二次蔓延可能会在其他部分地区重新出现。总的来说,由于与四月份相比,卫生系统准备得更好,因此欧洲,南美和俄罗斯等地区的新一轮封锁将更具针对性,而且要求不那么严格。”

⑤ 不过更多的选择在家工作(也许占发达国家劳动力的15%)和休闲旅行减少仍然会限制汽油需求。

【高盛表示,石油需求仍低于正常水平,预计6月的石油需求将同比下降12%】

① 随着经济开放,工作通勤增加、私人交通运输工具使用增多以及政府对基建投入的加大,将有助于全球石油需求在2022年回到疫情前水平;

② 高盛预测,今年石油需求预计将下降8%,而在2021年将反弹6%,并于2022年恢复到疫情前水平。中国和印度等经济体复苏强劲,将成为石油复苏的最大动力;

③ 此外,得益于OPEC减产以及各经济体逐渐解除疫情封锁措施,今年的油价虽然在每桶40美元上下调整,但反弹动力依然强劲;

④ 该投行还预测,在成品油当中,汽油需求的复苏将会最快,而航空燃油的复苏仍漫漫无期,因为在缺乏疫苗的情况下,航空旅行仍然被大多国际旅客所忌惮;

⑤ 不过高盛也表示了对二次疫情的担忧,认为疫情复燃的不确定性可能很快会打破石油反弹的微弱趋势。

请先 !